8月29日盘后,人民币再度大涨。离岸人民币兑美元接连升破7.10关口、7.09关口,日内涨逾400个基点。

在岸人民币兑美元汇率升破7.1关口,日内涨超300个基点。

人民币兑美元中间价今日调贬83个基点,报7.1299。前一交易日中间价报7.1216,在岸人民币16:30收盘价报7.1260,夜盘收报7.1290。

人民币汇率为何走强?

近期,美联储9月启动降息板上钉钉,市场已为明年底前降息近200BP(基点)定价,这导致美元指数回落至年初水平,跌破100大关在即。

非美元货币则大举反攻,欧元、英镑对美元纷纷创下年内新高,8月初对美元突然升值超12%的日元近期继续保持强势,处于年内新高附近。截至北京时间28日17:40,欧元/美元、英镑/美元、美元/日元分别报1.114、1.323、144.2,美元指数报100.75。主流机构认为,美元走弱还在进程之中。

受国内基本面支撑、美元继续走弱、人民币资产吸引力增强等共振影响,人民币持续走强。近一个月,在岸、离岸人民币汇率涨幅均超过2%。

人民币即期汇率、中间价、离岸汇率三个价格近期趋同,说明贬值预期大幅下降。多名中、外资机构交易员和分析师预计,年内人民币仍有望走强,“结汇潮”尚未开启,错过了此前一轮高位结汇的出口商,有望利用后续机会进行结汇。不过,升值幅度仍将取决于经济基本面的改善程度。

据上海证券报,内外部因素推动人民币汇率维持强势。中银证券全球首席经济学家管涛表示,中美经济周期和货币政策分化呈收敛趋势,美国降息对人民币汇率压力起到缓解作用。

瑞银近日表示,预计未来几个月美元将大幅下跌,考虑到美国相对于世界其他地区的利率优势将减弱,美国经济增长和消费者支出放缓将削弱对美元的支撑等因素,下调美元至不看好。

从内部因素看,光大银行金融市场部宏观研究员周茂华表示,国内经济处于复苏周期,企业盈利改善,政策环境友好等,市场对人民币资产看涨情绪逐步积累。

不过,值得关注的是,近一个月来,全球金融市场走势反复、波动剧烈。管涛认为,当前市场对美国经济前景预期不断变化、经济“软着陆”的不确定性仍在持续,以及美联储调控政策面临挑战,导致全球金融市场波动加剧。同时,美联储货币政策的滞后性和市场预期的混乱性,增加了金融市场的不稳定性。因此,全球金融市场的动荡尚未结束。

南华期货指出,短期来看,由于美元兑人民币即期汇率走势很大程度上受海外因素影响,而在市场对美联储降息预期大幅升温的背景下,弱势美元的局势较难改善。

国信期货指出,美联储9月大概率兑现降息,中美息差有望收窄。人民币年内或震荡偏强,短期内挑战7.10整数关口,四季度或挑战7.0关口;其中,美联储降息幅度是关键。

出口商“结汇潮”可能开启

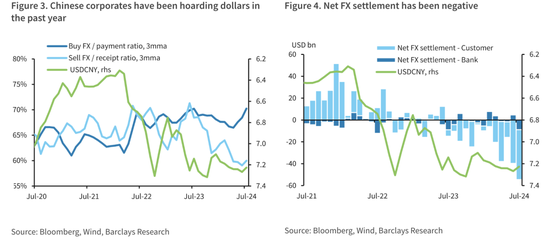

除了美元、日元以及其他海外因素,对人民币而言,更为关键的则在于出口商的行为。近两年来,中国企业保留了大量高息美元存款。

摩根大通估计,中国企业未结汇美元总数达到3000亿到6000亿美元的水平,一旦美元降息、汇率下跌,这些企业可能集中结汇,或对市场产生重大影响。

“据我们了解,出口企业近期结汇的不算多,大部分还没出来,之前一波已经踏空了。这段时间主要还是银行的自营盘在做。”某外贸企业金融市场业务负责人对第一财经称。

巴克莱估计,中国出口商约持有5000亿美元,如果美元/离岸人民币持续走弱至7.1以下,该机构预计其中最多会有1000亿至2000亿美元可能被换成人民币。

“在过去两年里,中国出口商一直没有出售他们的美元收入。不同于韩国或中国台湾的企业,在汇率高点(美元对韩元1380以上、美元对新台币32.8以上)时进行了结汇,这些出口商对人民币的偏悲观情绪使其一直持有美元。”张蒙称。

根据中国的外汇结算和交易数据,张蒙估算,2020至2022年间,银行净外汇结算(代客)与中国年商品贸易顺差的比率平均为0.29,但在2023年上半年,这一比率降至-0.17。假设这种“缺失”的结算流量主要由出口商保留美元驱动,估算自2023年以来出口商持有约5380亿美元。同时,根据外管局公布的外汇衍生品交易与即期外汇交易总和的比例,2024年上半年,中国企业的外汇对冲比率平均为27.1%。虽然这一比率略高于2023年的24.2%和2022年的25.8%,但整体仍较低,表明出口商在面临大幅外汇波动时较为脆弱。

机构人士也对记者称,除非美联储开启激进的降息周期,中国企业仍将继续持有美元。而鉴于近期外汇波动性加大,中国大型企业正与其全球合作伙伴协商以降低外汇风险,而中小企业则通过增加海外投资来重新分配资源,从而减少人民币波动的影响。

延伸阅读:央行今日出手买入4000亿元特别国债

2024年8月29日,人民银行以数量招标方式进行了公开市场业务现券买断交易,从公开市场业务一级交易商买入4000亿元特别国债。

需要注意的是,本次央行操作放在“公开市场业务交易”栏目中,并非市场热议的“公开市场国债买卖业务”。

中信证券首席经济学家明明表示,对于2024年8月29日到期的4000亿元特别国债,财政部延续以前年度做法,继续采取滚动发行的方式,向有关银行等额定向发行2024年到期续作特别国债,所筹资金用于偿还当月到期本金。人民银行以数量招标方式买入该笔国债,符合此前惯例。

财政部发布的公告则更为详细披露了相关内容。公告称,2024年到期续作特别国债(一期)、(二期)(以下分别称第一期、第二期,合称两期国债)已完成发行工作。第一期、第二期期限分别为10年、15年,发行面值分别为3000亿元、1000亿元,票面利率分别为2.17%、2.25%。两期国债上市日和起息日为2024年8月29日。

公告还显示,两期国债均为固定利率附息债,每半年支付一次利息,利息支付日为每年的2月28日(节假日顺延,下同)、8月29日。第一期、第二期分别于2034年8月29日、2039年8月29日偿还本金并支付最后一次利息。

光大证券固定收益首席分析师张旭表示,今日的发行是对于到期债券的续作,且依旧使用“财政发给银行,银行过手给央行”的模式,因此不会影响到银行体系流动性以及债券市场的供需状况。

2007年,为了筹措中投公司的资本金,财政部发行了1.55万亿元的特别国债。第一期(即“07特别国债01”)发行于该年8月29日,发行规模为6000亿元,发行期限为10年。该期债券定向发给了农业银行,并由人民银行于二级市场从农行买入。

“07特别国债01”于2017年8月29日到期,财政部在该日定向滚续发行了6000亿元特别国债,其中4000亿元为7年期(即“17特别国债01”),2000亿元为10年期(即“17特别国债02”)。该日人民银行对这6000亿元特别国债再次进行了现券买入操作。

张旭称,“17特别国债01”于今日到期,财政部延续以往的做法定向滚续发行。今日到期的这4000亿元被“拆分”为了3000亿元的“24到期续作国债01”和1000亿元的“24到期续作国债02”发行,期限分别为10年期和15年期。人民银行依旧面向有关银行开展了现券买断操作。

此外,财政部有关负责人表示,本次特别国债发行过程不涉及社会投资者,个人投资者不能购买。2024年到期续作特别国债是原特别国债的等额滚动发行,仍与原有资产负债相对应,不增加财政赤字。

张旭建议,未来可在财政部门和货币当局之间建立更密切的国债发行沟通机制,以便货币当局更为精准地调控银行体系流动性,避免形成国债发行利率的不合理波动。在理想状态下,可由财政部和人民银行共同协商确定国债发行的时点、规模以及期限。

此外,8月26日,中国人民银行党委书记、行长潘功胜主持召开两会代表委员、专家学者及金融企业负责人座谈会,分析研究当前经济金融形势,听取相关意见建议。

潘功胜表示,下一阶段,中国人民银行将深入贯彻党的二十届三中全会精神,落实好中央政治局会议关于“宏观政策要持续用力、更加给力”的要求,继续坚持支持性的货币政策立场,加强逆周期调节,综合运用多种货币政策工具,加大金融对实体经济的支持力度。同时,研究储备增量政策举措,增强宏观政策协调配合,支持巩固和增强经济回升向好态势。

发表评论