炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

界面新闻记者 | 孙艺真

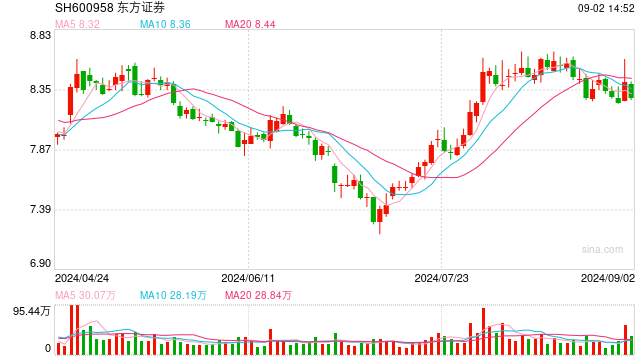

东方投行成为历史。9月2日起,东方证券承销保荐有限公司(简称“东方投行”)存量客户与业务整体迁移并入东方证券(600958.SH)。

据东方证券9月1日晚间公告,公司近日收到中国证监会换发的《经营证券期货业务许可(金麒麟分析师)证》,原业务范围中“证券承销(限国债、地方债等政府债、政策性银行金融债、银行间市场交易商协会主管的融资品种(包括但不限于非金融企业债务融资工具))”变更为“证券承销与保荐”,其他业务范围不变。

此外,自2024年9月2日起,东方投行存量客户与业务整体迁移并入东方证券,东方投行承接的投资银行业务项目均由公司继续执行,东方投行对外签署的协议均由公司继续履行,东方投行全部债权及债务由公司依法承继。

东方投行被吸收合并前为东方证券的全资子公司。

据东方证券半年报,截至6月30日,东方投行总资产人民币17.09亿元,净资产人民币13.38亿元;2024 年上半年实现营业收入人民币2.75亿元,净亏损人民币0.69亿元。

东方证券曾表示,对于合并东方投行,一是发挥全牌照优势,本次吸收合并完成后,东方证券投行业务牌照分割问题将得以解决,有利于充分发挥全牌照的优势,提高展业效率;二是解决一些指标对业务开展的制约,吸收合并完成后,能够有效解决东方投行作为子公司经营时,流动性风险等指标对开展投行业务的影响和制约。

根据wind数据,截至9月2日,东方投行排队中IPO项目共计10单,其中已受理项目1单,已问询项目8单,已审核通过1单。保荐代表人人数为250人。

东方投行并入东方证券是券业近年来首个投行子公司合并案例。

2021年7月东方证券审议通过了《关于公司吸收合并全资子公司东方证券承销保荐有限公司的议案》;2023年3月,中国证监会下发批复,东方证券获准吸收合并全资子公司东方投行。

业绩方面,东方证券在今年上半年净利润实现逆势增长,归属于上市公司股东的净利润约21.11亿元,同比增加11.04%。

不过,东方证券投资银行业务上半年营收5.22亿元,同比下降29.56%,占总营收比重5.35%。

报告期内,东方投行主承销股权融资项目1单,主承销金额人民币1.39亿元;据 wind 统计,东方证券债券承销业务合并口径承销总规模为人民币2161.60亿元,市场排名第6位;财务顾问业务方面,2024年上半年,东方证券协助2家上市公司推出了发行股份收购资产的预案。

据界面新闻记者不完全统计,目前,证券行业通过投行子公司展业的还包括华泰证券与华泰联合、国联证券与华英证券、申万宏源与申万宏源承销保荐、长江证券与长江证券承销保荐、第一创业与一创投行、山西证券与中德证券、恒泰证券与恒泰长财等。

发表评论