界面新闻记者 | 郭净净

又有创新药公司闯关港股IPO。

港交所官网显示,8月26日,映恩生物申请港股主板上市申请获披露。

据介绍,该公司成立于2019年,注册地在开曼群岛,总部在上海;公司致力于为癌症和自身免疫性疾病等患者研发新一代抗体偶联药物(ADC)创新药物,其创始人兼首席执行官是朱忠远。

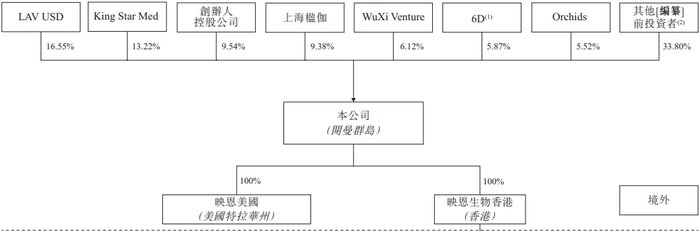

最新股权结构显示,映恩生物创始人控股公司持股9.54%,礼来LAV USD持股16.55%,King Star Med持股13.22%,上海楹联持股9.38%,药明生物(02269.HK)通过旗下WuXi Venture持股6.12%,6D Capital(通和毓承)持股5.87%,其他投资者持股33.8%。

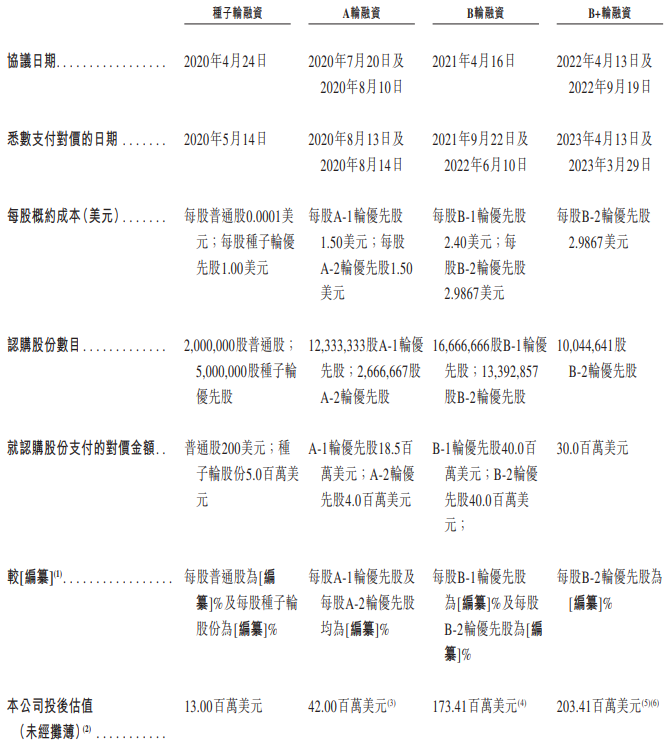

2020年以来,映恩生物完成4轮融资,获得药明生物、阿斯利康中金基金、天士力国际资本等机构合计投资1.38亿美元。公司2022年9月后最新一轮融资后的投后估值(未经摊薄)约2.03亿美元。

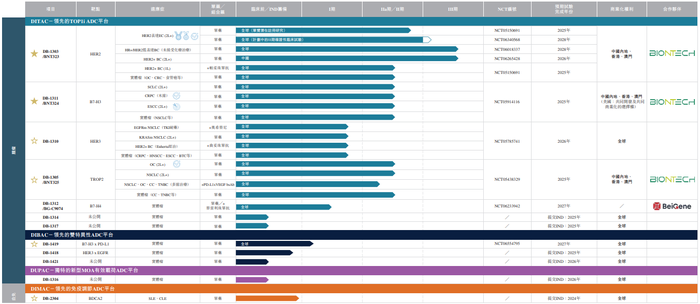

自2019年成立以来,映恩生物建立由12款自主研发的ADC候选药物组成的极具创新及差异化的管线,包括六款临床阶段ADC;两款新一代双特异性ADC(BsADC)及一款治疗自身免疫性疾病的ADC(自免ADC),预计将于2024年至2026年进入临床阶段;以及多款其他临床前ADC。

招股书显示,映恩生物旗下六项临床阶段的药物资产中的五项已同时获得美国食品药品管理局(FDA)及中国国家药品监督管理局的临床研究用新药(IND)批准。截至最后实际可行日期,公司在17个国家的230多个临床试验中心拥有七项全球多区域临床试验(MRCT),已有1000多名患者入组。

映恩生物的创新ADC资产合作伙伴包括与BioNTech SE(BioNTech)、百济神州有限公司(百济神州)及Adcendo ApS(Adcendo)等,交易总价值逾40亿美元。截至最后实际可行日期,映恩生物已从合作伙伴收取预付款项及里程碑款项逾3亿美元。

其中,2023年4月,映恩生物宣布与BioNTech就两款抗体偶联药物(ADC)管线DB-1303及DB-1311达成独家许可和合作协议;映恩生物将获得总计1.7亿美元的首付款,并有望获得总额超15亿美元的开发、注册和商业化里程碑付款。据华安证券报告,这一项交易总额在2023年中国资产对外授权案例中排名第四。

映恩生物表示,公司旨在于未来几年内将多种双特异性和免疫调节ADC推进临床阶段,且每年至少取得一到两项IND获批。该公司于2024年启动DB-1419(B7-H3xPD-L1双特异性ADC)的I/IIa期全球临床试验,并计划于同年提交DB-2304(BDCA2ADC)的IND。公司正在进行DB-1418(HER3xEGFR双特异性ADC)的IND支持性研究,并预计于2025年将该分子推进至临床阶段。

不过,截至最后实际可行日期,映恩生物尚未获得任何候选药物的上市批准,亦未从产品销售中获得任何收入。

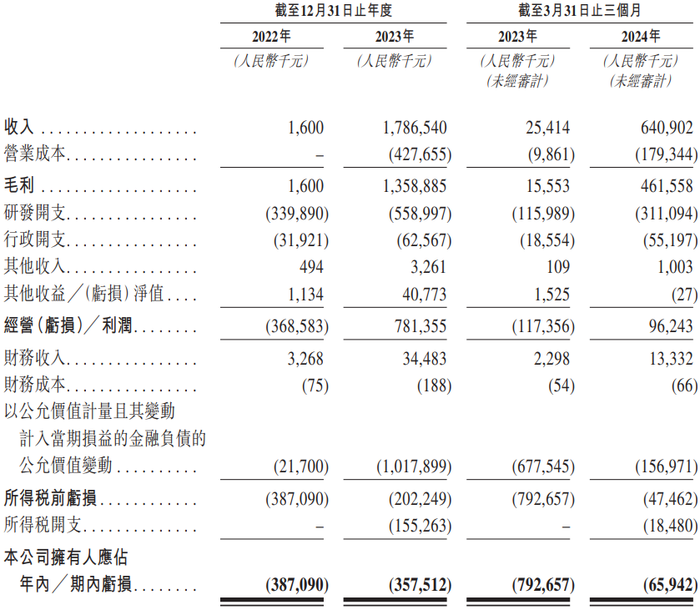

财务数据显示,2022年、2023年及2024年前三月,该公司实现收入分别是160万元、17.87亿元及6.41亿元;期内亏损分别是3.87亿元、3.58亿元及6594.2万元,累计亏损额约8.11亿元;同期毛利率分别为100%、76.1%及72%。

“公司自成立起已产生净亏损,并预计在可预见的未来将继续产生净亏损,且可能无法实现或维持盈利。”映恩生物直言,公司预计将于2024年继续确认净亏损,主要是因为随着开展及扩大临床前及临床开发项目,公司将继续产生与研发活动相关的高额成本及开支。

于2022年、2023年以及2024年前三月,该公司与研发活动有关的成本及开支(即营业成本及研发开支)分别为3.4亿元、9.87亿元及4.9亿元。

此外,同时期,映恩生物录得以公允价值计量且其变动计入当期损益的金融负债的公允价值亏损分别为2170万元、10.18亿元及1.57亿元。

映恩生物计划继续增强候选药物开发的技术实力,而这需要大量资金和时间。按照公司计划,此次港股IPO募资将用于研究、开发及商业化公司的核心产品(即DB-1303及DB-1311),研发关键产品,为公司ADC技术平台的持续开发提供资金及运营资金等。

2022年、2023年及2024年前三月,该公司的期内负债净值分别是7.69亿元、11.24亿元及10.79亿元,期末现金及现金等价物分别是3.76亿元、11.31亿元及13.3亿元。

该公司表示,预计后期ADC将在未来几年实现商业化,公司计划通过选择最佳商业模式(包括建立我们的内部商业化能力及╱或与第三方(如分销商、合同销售组织(CSO)及许可合作伙伴)合作)使候选药物的商业价值最大化。

“截至目前,公司在推广获批准药物方面并无经验。”映恩生物称,截至目前的业务主要集中于开发候选药物,主要是进行临床前研究及开展临床试验。该公司坦言,未来可能会建立一个内部市场推广及销售团队,这将需要大量的资本开支、管理资源及时间。

发表评论