要点

从国际收支角度静态地看,当期人民币承压来自基本面和市场情绪两方面的变化,其中基本面即基础国际收支逆差的相对影响更大;动态地看,短期资本流动较上季逆转的影响更大些。

由于长期外汇短缺,中国人对于贸易顺差、外资流入有特殊偏好,顺差或流入越多越好可谓根深蒂固。过去,大家对国际收支经常项目与资本项目“双顺差”喜闻乐见。但随着2015年“8·11”汇改后人民币汇率形成市场化,央行基本退出外汇常态干预,逐渐演变成经常项目顺差、资本项目逆差的自主平衡。这是中国国际收支格局第一次生变,而仍有人在不停地追问“贸易顺差去哪儿了”?

最近,中国国际收支格局或在第二次悄然生变。历史上,经常项目顺差与直接投资净流入构成的基础国际收支顺差强劲,为中国抵御短期资本流动冲击提供了有力保障。这一情形在“8·11”汇改初期,中国遭遇“资本外流—储备下降—汇率贬值”时都没有改变。然而,根据国家外汇管理局发布的最新国际收支初步数据,2024年二季度,基础国际收支逆差307亿美元,这是新冠疫情暴发以来短短三年半时间第三次逆差,前两次分别为2020年二季度逆差427亿美元和2023年三季度逆差45亿美元。

基础国际收支环比变化主要是因为直接投资净流出扩大

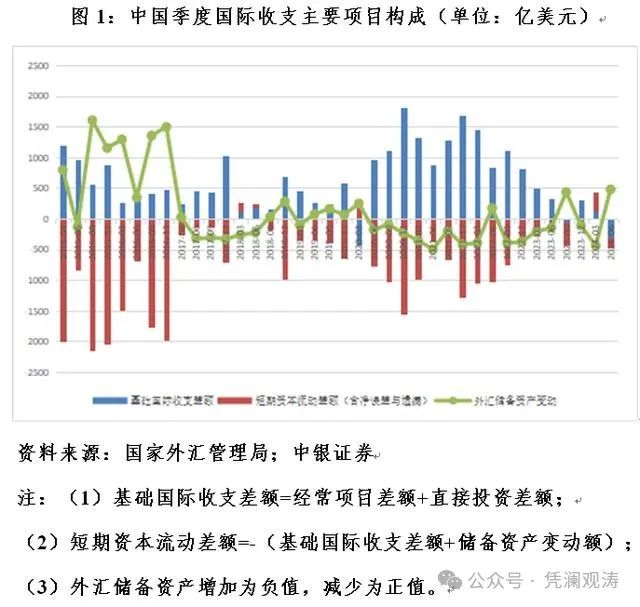

2024年二季度,中国国际收支口径的货物贸易顺差1647亿美元,环比增加458亿美元,远大于同期服务贸易逆差617亿美元,环比增加5亿美元的规模;经常项目顺差549亿美元,环比增加157亿美元。直接投资延续了2022年三季度以来持续净流出的局面,当季净流出856亿美元,环比增加579亿美元,导致同期基础国际收支由上季顺差115亿转为逆差307亿美元,顺差环比减少422亿美元(见图1)。

由于2024年二季度国际收支为初步数据,故没有关于证券投资、金融衍生品交易和其他投资等项目的细项数据。但由国际收支平衡表的等式(基础国际收支差额+短期资本流动差额+储备资产变动额=0)可以推出,当季短期资本流动(含净误差与遗漏额)由上季净流入319亿转为净流出172亿美元,净流入环比减少491亿美元(见图1)。

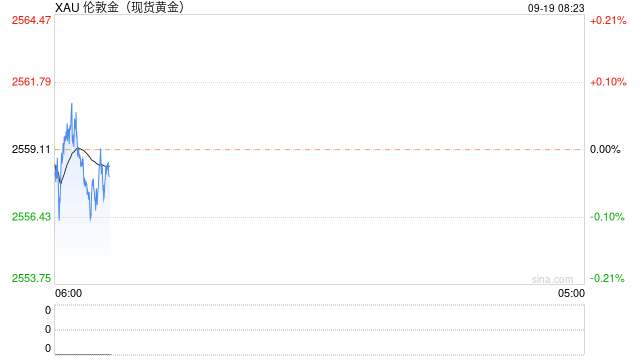

2024年二季度,正值美联储首次降息时间不断延后,叠加6月底“特朗普交易”重演,非美货币普遍承压。包括人民币在内的亚洲货币,在日元迭创近四十年来新低的情况下,也承受了较大压力。当季,中国境内银行即远期(含期权)结售汇累计逆差1421亿美元,环比增长117%,逆差规模为2016年二季度以来单季最高。同期,境内银行间外汇市场,美元对人民币交易价相对当日中间价经常接近2%的涨停板位置。从国际收支角度静态地看,当期人民币承压来自基本面和市场情绪两方面的变化,其中基本面即基础国际收支逆差的相对影响更大;动态地看,短期资本流动较上季逆转的影响更大些。

直接投资变动主要是因为对外投资增加而外来投资减少

2024年二季度,中国国际收支口径直接投资净流出环比增加近600亿美元。其中,对外直接投资净流出708亿美元,环比增加329亿美元,贡献了56.8%;外来直接投资净流出148亿美元,环比增加250亿美元,贡献了43.2%。这是直接投资连续八个季度净流出,持续时间已经超过了“8·11”汇改初期2016年一季度至三季度连续三个季度的净流出;季均净流出规模为406亿美元,也超出2016年一季度至三季度季均水平61.9%(见图2)。

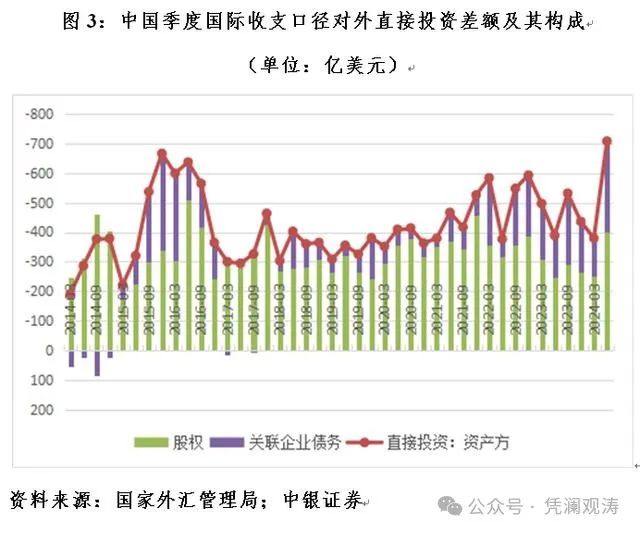

进一步分析,2024年二季度,中国对外直接投资净流出增加主要是因为对外股权投资和对外关联企业债务往来净流出增多。其中,对外股权投资净流出400亿美元,环比增加147亿美元,贡献了44.6%;对外关联企业债务往来净流出308亿美元,环比增加182亿美元,贡献了55.4%(见图3)。

当季对外股权投资净流出规模仅排名中国史上第六位,前高为2021年四季度的457亿美元。只是因为同期对外关联企业债务往来净流出规模排名史上第二位,仅次于2015年四季度的329亿美元,推动当季对外直接投资净流出规模创下历史新高(见图3)。对外关联企业债务往来净流出增加较多,反映了在中外货币政策分化背景下,作为低息货币的人民币,其国际融资货币的功能逐渐发挥。同时,也反映了当本币行使世界货币职能时,用本币对外放款或投资也是资本外流。因为国际收支交易只区分交易者身份而不区分币种,只要是居民与非居民之间的交易就属于国际收支交易,而无论其用本币还是外币计价结算。

2024年二季度,中国外来直接投资时隔半年再度转为净流出,为史上第二次(上次为2023年三季度)。这主要是因为外来股权投资净流入减少,外来关联企业债务往来净流出增加。其中,外来股权投资净流入73亿美元,仅略高于2023年三季度的51亿美元,环比减少116亿美元,贡献了外来直接投资净流入降幅的46.5%;外来关联企业债务往来净流出220亿美元,创历史新高,环比增加133亿美元,贡献了54.5%(见图4)。同时,这也表明所有资本流动冲击都是从流入开始的,这是扩大对外开放必须承担的潜在风险。

国际收支口径外来直接投资出现净流出虽然比较少见,却并非从不发生。如利用外国直接投资第一大国——美国,2014年以来就经历了三次季度外来直接投资净流出,分别为2014年一季度698亿美元、2018年二季度29亿美元和2020年二季度531亿美元。甚至2014年一季度,美国外来股权投资还出现了782亿美元的净流出(见图5)。

2023年全年,中国外来股权投资净流入717亿美元,较上年减少了57.5%,净流入额为2008年全球金融危机以来的年度新低。这部分反映了海外货币紧缩导致外国投资者融资成本提高、融资难度增加的影响。2024年以来,在美联储紧缩超预期的背景下,相关影响还在继续显现。上半年,中国外来股权投资净流入262亿美元,同比减少39.5%,但较一季度同比降幅收窄了2.6个百分点(见图4)。

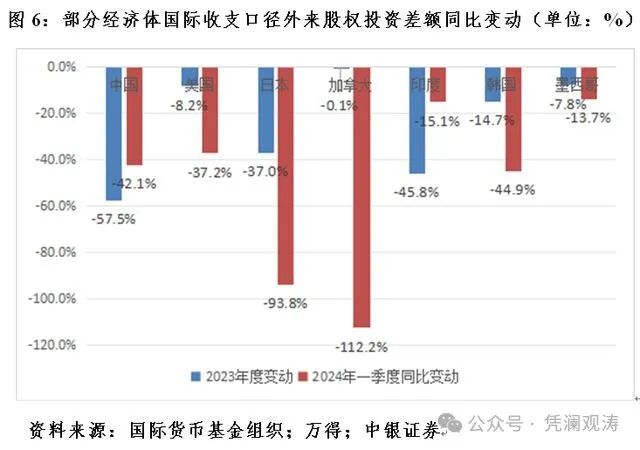

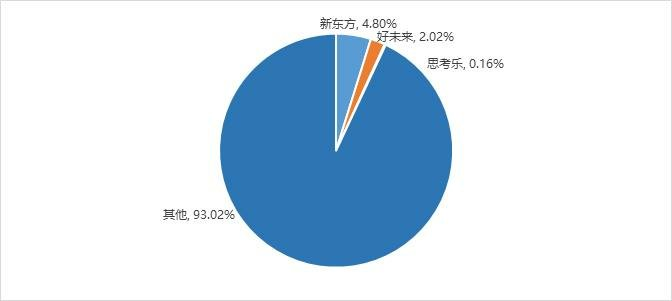

外来股权投资净流入减少并非中国特例。从可比的国际收支口径看,2024年一季度,中国外来股权投资净流入同比下降42.1%,美国、日本、加拿大、印度、韩国、墨西哥分别下降37.2%、93.8%、112.2%、15.1%、44.9%和13.7%。而且,同为外来股权投资同比减少,中国的降幅较2023年全年有所收敛(二季度降幅又较一季度进一步收敛),美国、日本、韩国、墨西哥的降幅还在进一步扩大,加拿大更是因为外来股权投资由净流入转为净流出,降幅超过了100%(见图6)。

值得一提的是,根据国际货币基金组织(IMF)第六版《国际收支与国际投资头寸手册》,直接投资包含了关联企业债务往来这种不稳定的资本流动。这有违直接投资是稳定的中长期资本流动的一般认知。若将直接投资项下的关联企业债务往来归入短期资本流动,仅保留股权投资,则2024年二季度,中国基础国际收支顺差222亿美元,环比减少106亿美元;短期资本流动逆差701亿美元,增加807亿美元。那么,前述关于当季人民币承压原因的研判将调整为,从国际收支角度看,有基本面和市场情绪两方面的原因,但不论静态还是动态地看,都主要来自后者。

追求GNP立国需要转变一些观念

当下讨论日本经济时,我们经常会在国内生产总值(GDP)之外,涉及国民生产总值(GNP)的概念。GDP是指一个国家(或地区)所有常住单位在一定时期内生产活动的最终成果;GNP是指一定时期内本国的生产要素所有者所占有的最终产品和服务的总价值,等于GDP加上来自国外的净要素收入(即来自居民在国外的净要素收入减去非居民在国内的收入)。

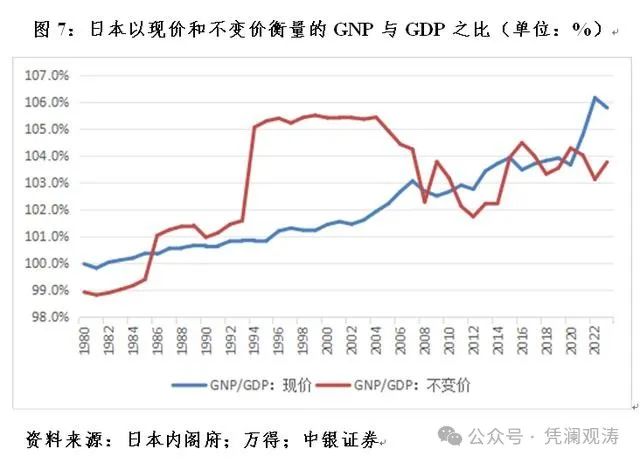

前述讨论的一个重要结论是,虽然上世纪90年代初以来,资产泡沫破灭后,日本经济陷入了长期停滞,GDP增长较慢,但由于日本企业上世纪80年代中期以来大量出海,GNP增长更快。根据日本内阁府的统计,从现价看,日本名义GNP从1982年起超过GDP,到2023年相当于GDP的105.8%,较1990年上升了5.2个百分点,其中,1991~2023年日本名义GNP年均增长1.04%,较同期名义GDP年均增速高出0.15个百分点;从不变价看,日本实际GNP从1986年起超过GDP,到2023年相当于GDP的103.8%,较1990年上升了2.8个百分点,其中,1991~2023年日本实际GNP年均增长0.76%,较同期实际GDP年均增速高出0.08个百分点(见图7)。

然而,有得必有失。近年来,与前述经济特征相匹配的日本国际收支结构逐渐发生了以下两大变化:

一是受企业大举海外投资、国内产业空心化的影响,日本货物贸易顺差变得不太稳定,2010年以来有一半年份出现逆差,经常项目顺差主要来自海外投资收益。如2023年,日本货物贸易、服务贸易和经常转移三个项目均为逆差,靠投资收益顺差扭转乾坤,才让当年经常项目总体盈余,相当于名义GDP的3.6%。而且,海外投资不会造就投资收益立即大顺差。1996年之前,日本投资收益顺差与名义GDP之比在1%以下,1996~2004年在1%~2%,2005~2012年升至2%~3%,2013~2020年再升至3%~4%,2021年起进一步升至4%以上(见图8)。

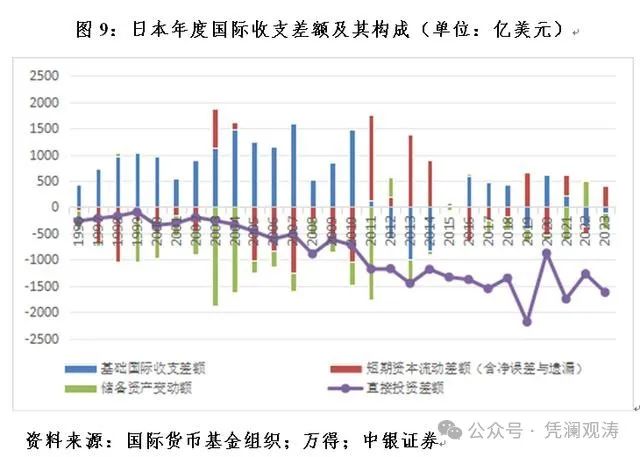

二是由于企业大量出海,日本国际收支口径的直接投资1996年以来呈现持续年度净流出的局面。随着2010年以来日本货物贸易差额变得不太稳定,造成日本基础国际收支波动较大。2012年以来的12个年份中,日本年度基础国际收支有一半年份为逆差,相关年份的平均逆差为545亿美元,较同期顺差年份的平均顺差396亿美元的规模高出37.7%(见图9)。

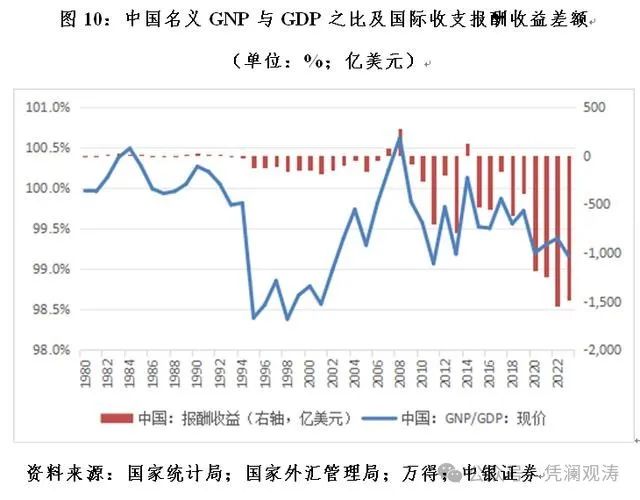

中国是全球仅次于日本、德国的第三大对外净债权国。由于对外资产有相当一部分是追求安全第一的官方储备资产运用,而对外负债主要是高成本的利用外商直接投资,中国投资收益常年为逆差,这对应着海外净要素收入为负。故1993年以来,除2007、2008和2014年外,其他年份的中国名义GNP均小于GDP。2023年,二者之比为99.2%,为2013年以来的新低(见图10)。

改变这一状况,学习借鉴日本的经验,需要鼓励和支持有条件的国内企业“走出去”。党的二十届三中全会审议通过的《中共中央关于进一步全面深化改革 推进中国式现代化的决定》明确提出,必须坚持对外开放基本国策,坚持以开放促改革,依托我国超大规模市场优势,在扩大国际合作中提升开放能力,建设更高水平开放型经济新体制。其中,特别强调,要深化对外投资管理体制改革,完善促进和保障对外投资体制机制,健全对外投资管理服务体系,推动产业链供应链国际合作。

然而,日本经验也告诉我们,这一过程有可能会催生国际收支格局的调整,中国对此需做好思想和措施上的准备。否则,改变就是自寻烦恼。

(作者系中银证券全球首席经济学家)

(转自:凭澜观涛)

发表评论