在过去几年重大市场事件的影响逐步消退之际,全球顶级大宗商品交易商正努力应对更为严峻的原油交易环境。从利润下降的嘉能可集团和贡沃尔集团,到放弃原油交易押注铜和可可的对冲基金老板皮埃尔·安杜兰德(Pierre Andurand,),处处都能感受到需求放缓的影响。虽然行业巨头仍在盈利,但已不再是2020年以来的耀眼数据。

当时,当沙特阿拉伯领导的石油输出国组织(OPEC)维持高供应水平时,新冠疫情摧毁了需求,油价一度跌至负值。不到两年后,俄乌冲突爆发带来了丰厚利润,柴油期货价格飙升,价差激增。目前,由于市场已经消化了这些问题,作为交易命脉的波动性已被抑制。

摩科瑞能源集团(Mercuria Energy Group)前原油主管、现任Levmet UK Ltd原油部门主管的库尔特•查普曼(Kurt Chapman)表示:“过去几年的市场是趋势市场,无论是因为疫情而大幅看跌,还是实物交易商潜在囤积原油,抑或是情况正好相反的乌克兰。由于缺乏明显的实物交易机会,今年将是充满挑战的一年。”

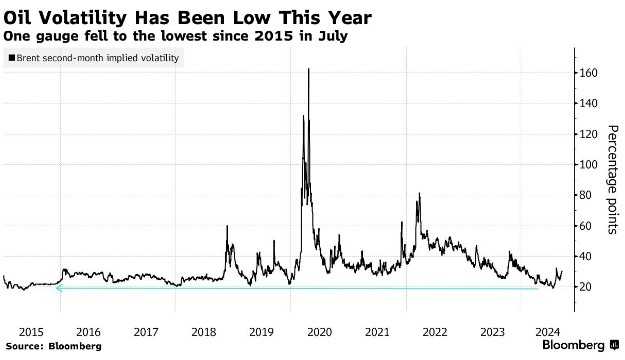

到目前为止,即使原油价格最近暴跌至每桶70美元,2024年的价格波动也比过去几年温和得多。目前,布伦特原油期货正趋向于2004年以来最小的年度价格区间,而今年早些时候,一项衡量市场波动性的指标触及近10年来最低水平。

这促使投资者不再热衷于在衍生品上大举下注。相反,交易商正雇佣更多专门从事赢得新业务的人士,此外,还出现了收购炼油厂和油轮等资产的可让商人获得优势的新动向。

本周是原油行业最重要的一周之一,随着原油交易员纷纷前往新加坡参加亚太石油会议(APPEC),艰难的交易环境将成为一个关键话题。另一个原因是全球冲突导致全球原油流动的变化。

七国集团(G7)针对俄罗斯的制裁措施减少了大型贸易商愿意买卖的原油数量。然而,这些原本会运往欧洲炼油厂的原油如今仍在流向亚洲客户,而且价格往往很低,贸易商必须与之竞争。

商家还必须应对来自日益老练的对手的竞争。沙特阿拉伯对中国荣盛石化等企业的定期供应有所增加,沙特阿拉伯还入股了中国其它炼油资产,从而在一个关键的需求中心站稳了脚跟。

麦肯锡大宗商品交易和风险业务主管Roland Rechtsteiner表示:“许多历来依赖贸易商供应或承购原油的组织都在建立商业关系。”“虽然这增加了流动性和更多的交易对手,但它肯定会使商人获得新流动的能力变得更加困难。”

更低的利润

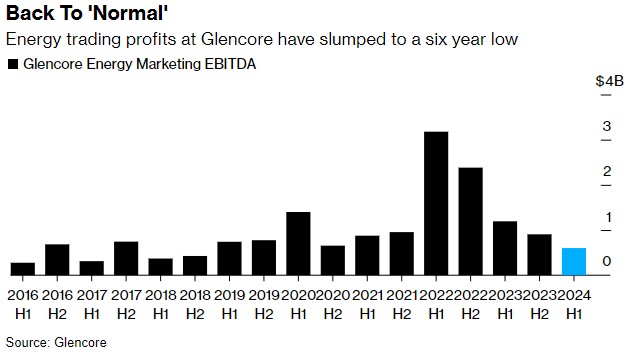

从已公布的收益报告中可以看出,市场环境已更加严峻。由于原油和煤炭交易利润率下降,嘉能可能源部门的半年利润创下2018年以来的最低水平。与此同时,对Torbjörn Törnqvist的Gunvor公司来说,航运和货运部门对收益的贡献更大。

“这是一个具有挑战性的环境,”Törnqvist在新加坡接受采访谈及更广泛的原油市场时说道。

该公司的交易在某种程度上是为了应对艰难的市场。Gunvor最新的财务业绩显示,今年上半年,该公司的原油和石油产品交易量已升至创纪录水平。

据一位知情人士透露,今年早些时候,Freepoint Commodities LLC在瑞士的一个原油交易小组在交易员离职前也经历了大幅缩水。Freepoint拒绝置评。

另一家大型交易商托克集团(Trafigura Group)的利润在截至3月的半年内下降了73%,不过该公司没有公布其原油业务的具体表现。该公司原油业务主管本•勒科克(Ben Luckock)表示,目前缺乏趋势,原油价格正处于波动区间,这意味着“交易起来并不特别容易”。

最大的独立石油交易商维托尔集团(Vitol Group)不公开报告半年利润。不过,该公司首席执行官哈迪(Russell Hardy)在新加坡接受采访时表示,波动性已经减弱。

Vitol的Hardy表示,“波动性已回落至更接近均值的水平,贸易公司内部的机会与此成一定比例。”

发表评论