来源:大地期货

2024/09/20 碳酸锂:长假前的冷静期

本周观点(9.16-9.20)

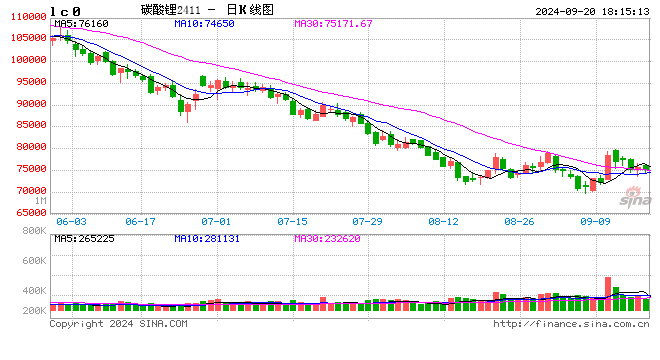

核心观点:中性 本周锂价围绕7.5万的价格中枢窄幅波动,市场并不买账当前偏多的周度高频数据,上游减产/库存去化/头部正极厂几乎满产等信息,下周是正极厂节前最后补库的窗口期,如依旧维持谨慎的按需采购的补库节奏,现货成交依旧惨淡,则旺季集中大量补库的预期将不复存在,进入十月中旬后行情可能会再度回压测试头部企业的成本支撑。短期来看7万的确有一定的支撑力度,但仅能作为旺季预期下的成本支撑,进入淡季后未必还能作为有效的成本支撑;从中长期的角度来看,此轮的减产仅影响全球供应的4%左右,对全球2024年过剩20万吨的预期并无显著改善,因此在产能有效出清前,远期仍旧维持空配的思路。短期预计将在7-8万内窄幅波动。

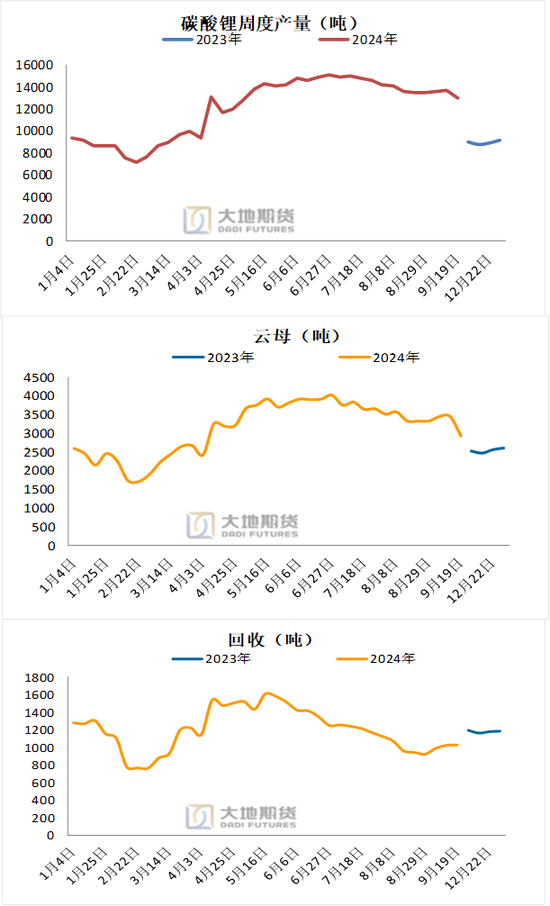

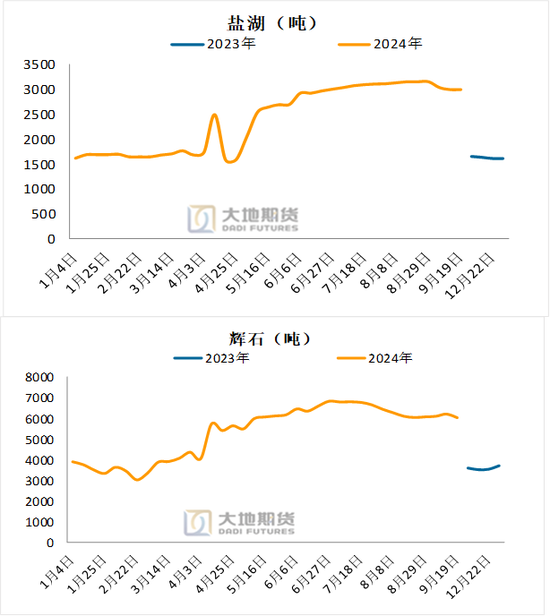

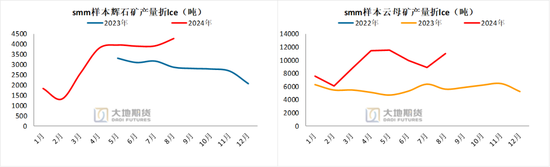

供应:偏多 碳酸锂周度产量显著下降,主要由于江西云母减产所致,本周碳酸锂总产量下降697吨,至12957吨,环比-5.1%,其中锂辉石lce产量6044吨,环比-2.83%;锂云母lce产量2905吨,环比-15.23%;盐湖碳酸锂产量2986吨,环比持平。整体来看,此前上游由于现货价格与成本倒挂,阶段性停产检修在数据上开始体现,后市价格如继续下行,供应扰动将边际增加。

需求:中性 产业观望情绪仍然浓厚,下周是下游产业补库备货的最后窗口期,本周锂价有所回暖,买盘开始小复苏但基差并未明显走强。目前市场一致预期9月排产环比继续改善至10%左右,但改善幅度不及往年同期,因此下游备货较为谨慎,基本以按需采购为主。

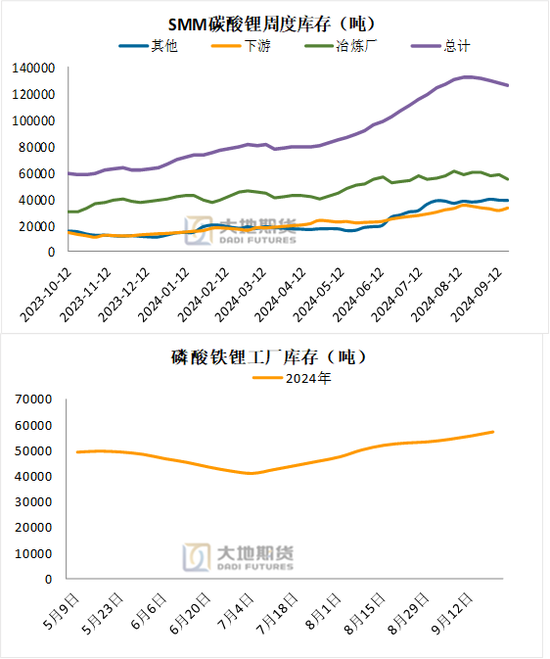

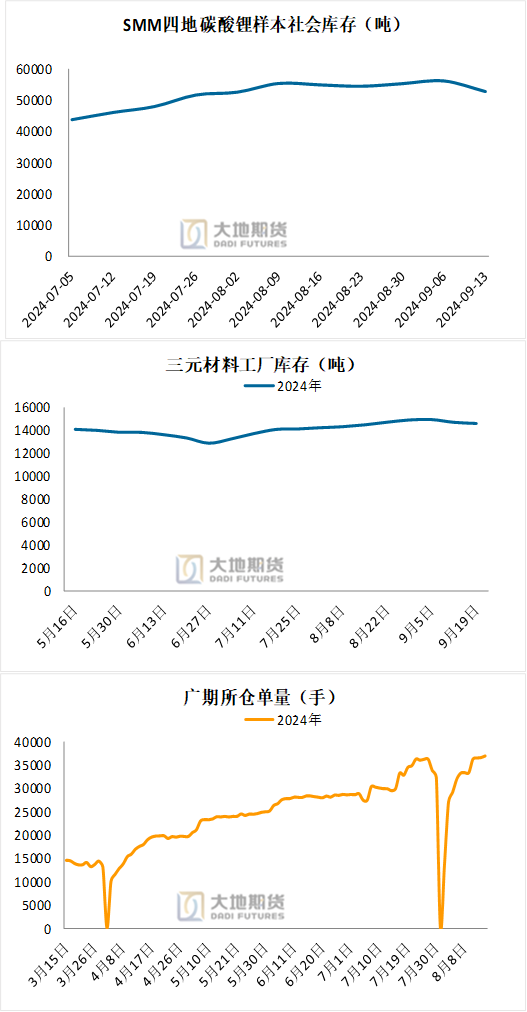

库存:偏多 本周碳酸锂样本库存开始去库1614吨至12.67吨,环比-1.26%,整体来看,本周冶炼厂和其他环节去库显著,下游环节有所累库,冶炼厂-3415至54777吨,下游+1942至33161吨,其他环节-140至38753吨。

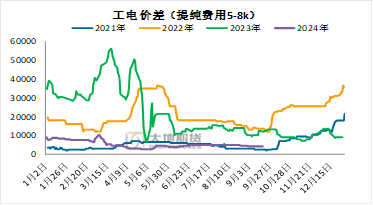

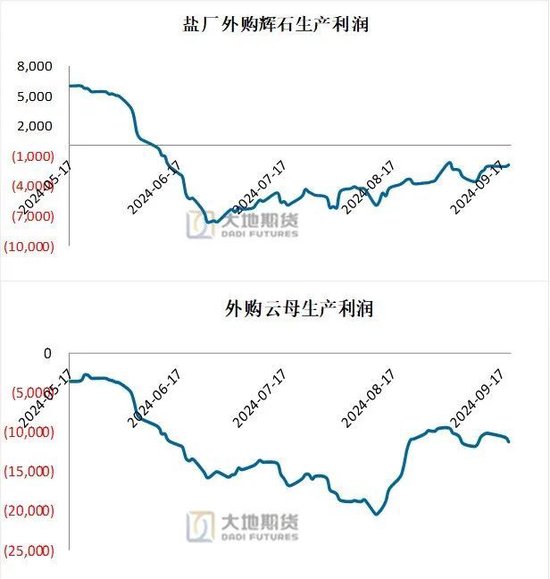

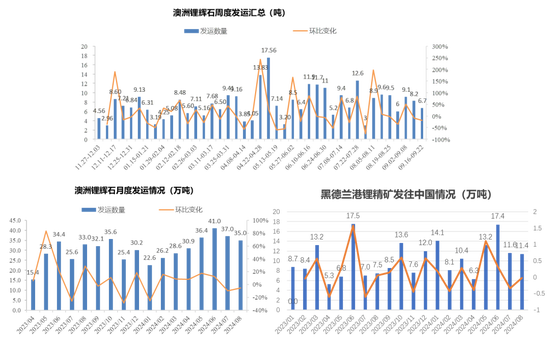

利润:中性 本周锂辉石精矿价格企稳,sc6精矿价格在750美金附近震荡,澳矿延续二季度的主动去库节奏,因此外采辉石理论亏损情况没有继续恶化,本周外采冶炼企业亏损幅度小幅收窄至-1916元/吨。外采云母企业生产利润亏损在1.3万附近。

宏观:中性 发展改革委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》;中美贸易冲突升级,对进口的中国电动汽车征收的关税从25%提高到100%,对电动汽车锂电池征收的关税从7.5%提高到25%;欧洲对国产新能源车加征关税落地,7.5日正式开始,暂定实施4个月。《2024—2025年节能降碳⾏动⽅案》提出合理布局硅、锂、镁等行业新增产能。大力发展再⽣⾦属产业。

本周/下周重点信息跟踪

本周重点新闻:

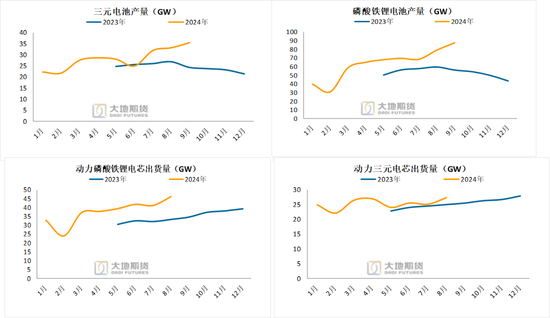

【8月我国动力电池装车量47.2GWh 同比增长35.3%】中国汽车动力电池产业创新联盟发布数据,8月,我国动力电池装车量47.2GWh,环比增长13.5%,同比增长35.3%。其中三元电池装车量12.1GWh,占总装车量25.7%,环比增长6.8%,同比增长12.3%;磷酸铁锂电池装车量35.0GWh,占总装车量74.2%,环比增长16.1%,同比增长45.6%。1-8月,我国动力电池累计装车量292.1GWh, 累计同比增长33.2%。其中三元电池累计装车量85.7GWh,占总装车量29.4%,累计同比增长23.6%;磷酸铁锂电池累计装车量206.2GWh,占总装车量70.6%,累计同比增长37.8%。

【欧洲电池巨头Northvolt暂停生产】欧洲最大电池制造商Northvolt宣布暂停瑞典工厂正极材料生产,并取消哥德堡工厂建设计划,同时寻求出售相关场地。此举旨在削减成本,应对财务压力。Northvolt去年亏损12亿美元,其激进的产能扩张计划受到市场疲软的影响。此次调整不仅限于Northvolt,多家欧洲电池企业也宣布了缩减产能或暂停建设计划。这些企业面临的共同问题是欧洲电动汽车市场的疲软需求。今年前8个月,全球电动汽车销量增长显著,但欧洲销量却下降了33%,市场购买欲降低,进一步影响了电池企业的产能规划。

亿纬锂能公告,子公司亿纬动力与American Energy Storage Innovations, Inc.(简称“AESI”)签订协议,根据协议约定亿纬动力预计向AESI交付约19.5GWh方形磷酸铁锂电池。本协议的签订,是对公司储能电池产品性能和供货资格的认可,有利于双方建立长期稳定的合作关系,并持续巩固和提升公司在储能市场的影响力、综合竞争力和国际化水平。但具体的供应数量、供应时间以另行签署的采购订单为准,尚具有不确定

美国贸易代表办公室(USTR)宣布美对华加征301关税四年期复审最终修订结果,在继续加征关税基础上,提高部分产品加征关税税率,并拟进一步扩大加征关税产品范围,中国贸促会新闻发言人近日针对该结果发表谈话。美国贸易代表办公室此次公布最终修订结果不仅并未降低对自华进口的电动汽车、锂电池、光伏电池、关键矿产、半导体以及钢铝、港口起重机、个人防护装备等产品的加征关税税率,还再次提高对口罩、医用手套、针头和注射器等产品加征关税税率,同时提出拟将钨、晶片和多晶硅产品纳入加征关税产品范围。中国贸促会、中国国际商会一贯倡导各国工商界携手合作,再次呼吁美方尊重市场经济规律和公平竞争原则,立即停止错误做法,坚决维护以世贸组织为核心的多边贸易体制。中美业界应加强交流合作,通过磋商对话化解纠纷矛盾,实现互利共赢,推动世界经济发展。

数据来源:大地期货研究院

周度高频数据

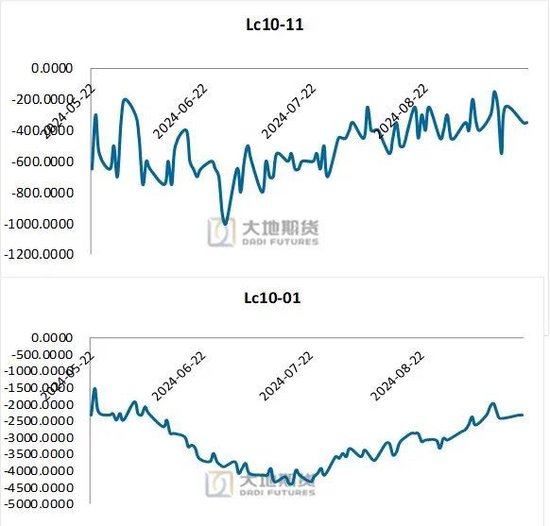

碳酸锂价格及相关价差

碳酸锂周度产量:本周锂盐总产量1.3万吨,环比-5.1%

碳酸锂周度产量显著下降,主要由于江西云母减产所致,本周碳酸锂总产量下降697吨,至12957吨,环比-5.1%,其中锂辉石lce产量6044吨,环比-2.83%;锂云母lce产量2905吨,环比-15.23%;盐湖碳酸锂产量2986吨,环比持平。整体来看,此前上游由于现货价格与成本倒挂,阶段性停产检修在数据上开始体现,后市价格如继续下行,供应扰动将边际增加。

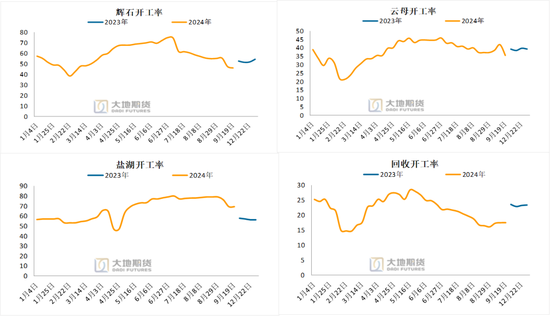

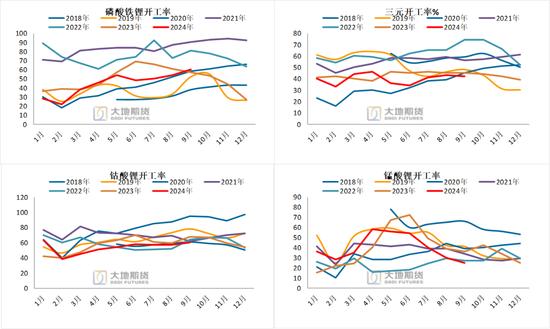

周度开工率:由于接近成本线,云母开工率显著下滑

利润:矿价跟随下跌,外采利润企稳,亏损幅度并无继续走扩

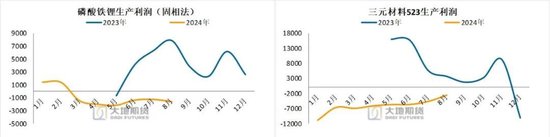

本周锂辉石精矿价格企稳,sc6精矿价格在750美金附近震荡,澳矿延续二季度的主动去库节奏,因此外采辉石理论亏损情况没有继续恶化,本周外采冶炼企业亏损幅度小幅收窄至-1916元/吨。外采云母企业生产利润亏损在1.3万附近。当前非自有矿的项目均有明显亏损,目前一体化辉石/云母盐厂现金成本约为7-8万,也已接近成本支撑,对于部分冶炼厂来说,目前只能承接代工业务,外采矿石在当下的行情倒挂严重;

库存:连续四周去库,样本库存12.67万吨,环比-1614吨

本周碳酸锂样本库存开始去库1614吨至12.67吨,环比-1.26%,整体来看,本周冶炼厂和其他环节去库显著,下游环节有所累库,冶炼厂-3415至54777吨,下游+1942至33161吨,其他环节-140至38753吨。

澳矿发运量:9月澳洲合计发出24万吨,其中黑德兰港约6.5万吨

常规月度数据

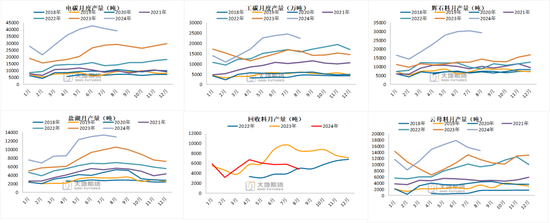

供应:锂精矿:国内锂精矿产量虽小但维持高增速

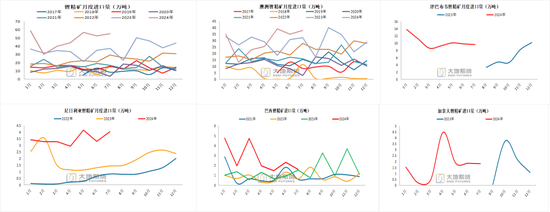

供应:锂精矿:澳洲维持稳定,8月非洲矿预计将批量到港

供应:碳酸锂:纵使价格维持低位,锂盐产量仍维持高增长

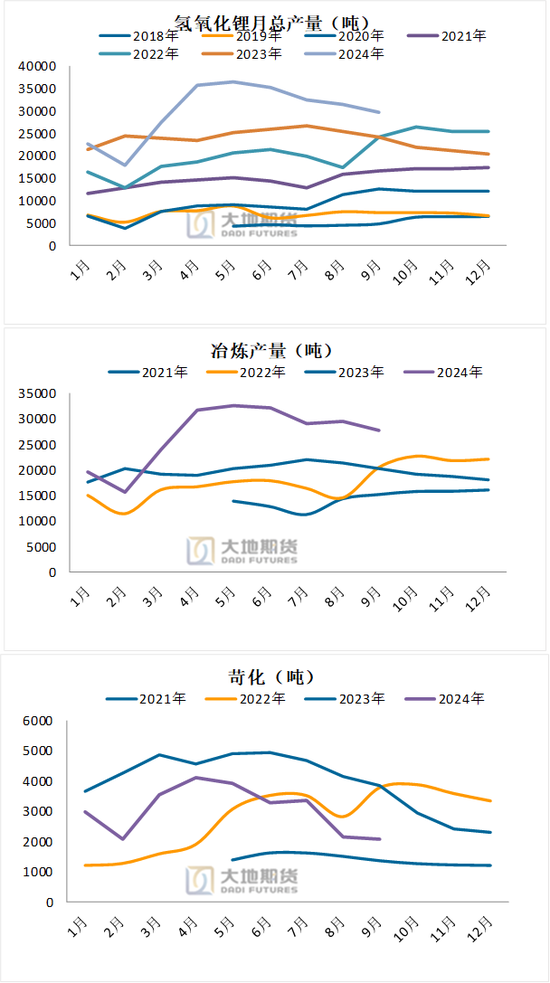

供应:氢氧化锂:8月产量3.36万吨,环比4%

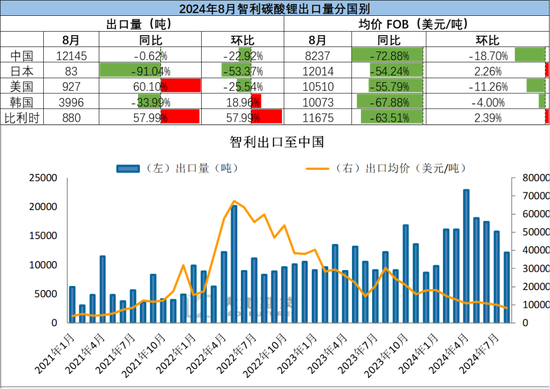

进口:智利出口至中国四连降,8月出口至中国1.21万吨,环比-22.92%

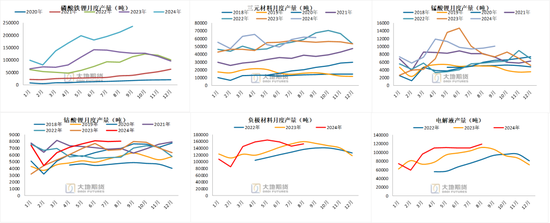

需求:中游直接需求:8月正极材料产量回调,排产下行

需求:中游开工率

需求:正极材料生产利润维持亏损

终端需求:电池产量/出货量

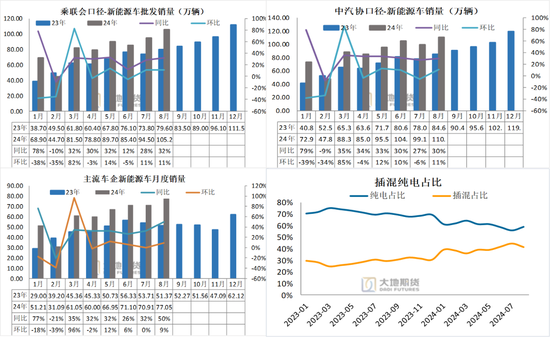

终端需求:国内新能源汽车总销量

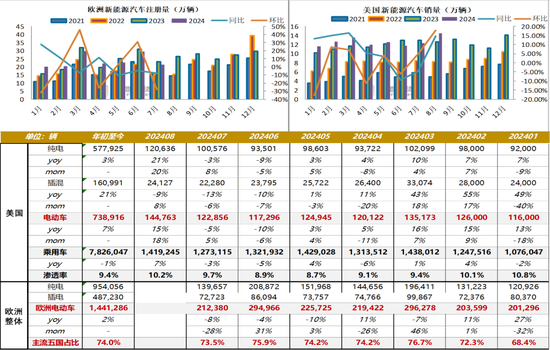

终端需求:美国8月同环比分别15%/18%,欧洲7同环比-8%/-28%

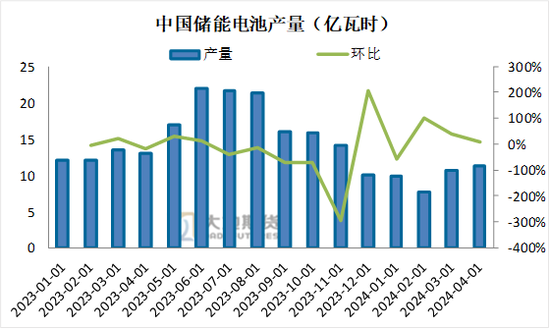

终端需求:储能:储能电池产销量边际走弱

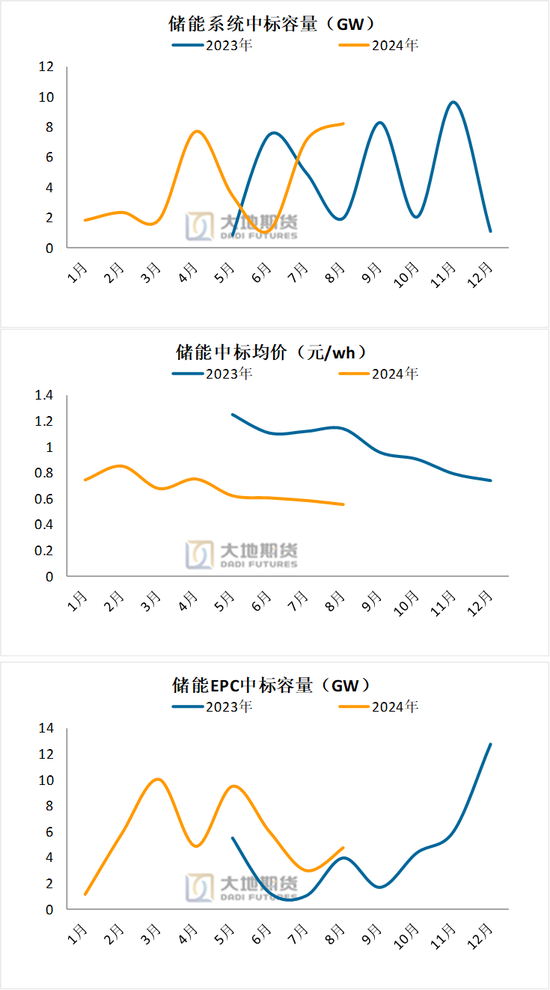

终端需求:储能:今年以来中标价震荡下行,今年以来招标量提升明显

发表评论