在当今全球化的经济环境中,亚太区市场期货的表现分析对于投资者和交易员来说至关重要。亚太区市场,包括中国、日本、韩国、澳大利亚等国家,其期货市场的波动性和复杂性为分析带来了独特的挑战。本文将探讨如何有效地分析这些市场的期货表现,并指出这种方法的局限性。

首先,分析亚太区市场期货表现的关键在于理解各国的经济基本面。这包括但不限于国内生产总值(GDP)增长率、通货膨胀率、利率政策、贸易平衡以及政治稳定性等因素。例如,中国的经济增长速度和政策调整对全球商品期货市场有着深远的影响。通过定期跟踪这些经济指标,投资者可以更好地预测市场趋势。

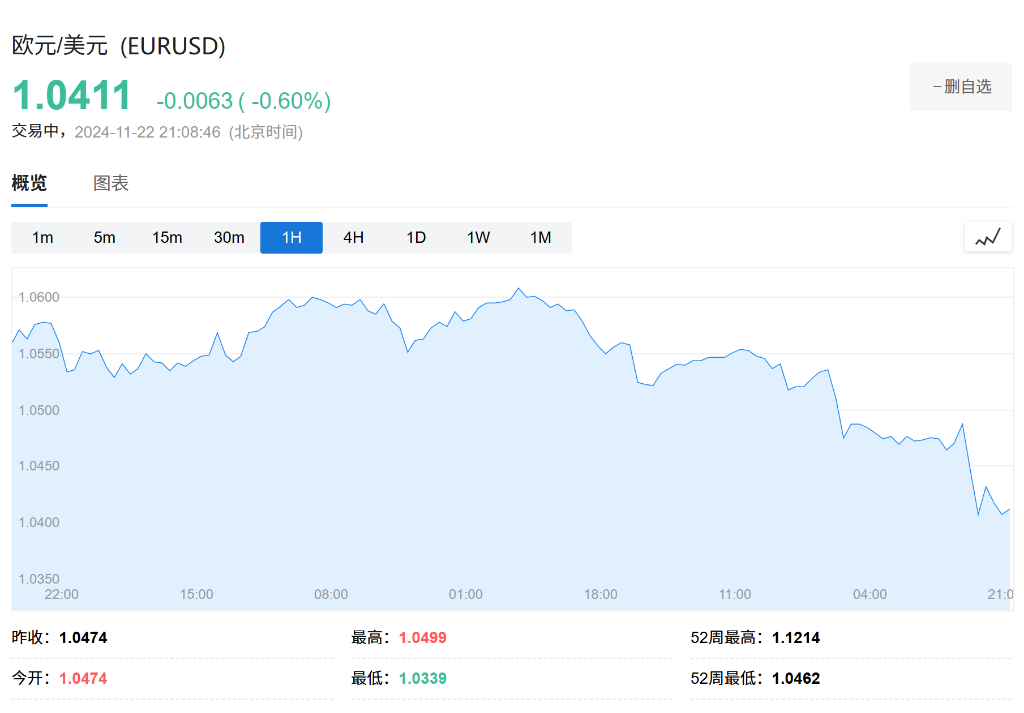

其次,技术分析在期货市场中也扮演着重要角色。技术分析主要依赖于历史价格和交易量数据,通过图表和数学模型来预测未来价格走势。常用的技术分析工具包括移动平均线、相对强弱指数(RSI)和布林带等。这些工具可以帮助投资者识别市场趋势和潜在的买卖信号。

然而,尽管经济基本面和技术分析提供了有价值的见解,它们也存在一定的局限性。首先,经济数据的发布往往存在滞后性,这可能导致分析结果与市场实际表现脱节。其次,技术分析虽然能够识别市场趋势,但它无法解释趋势背后的根本原因,这可能导致误判。

此外,亚太区市场的期货表现还受到全球经济事件的影响。例如,美国的货币政策、欧洲的经济危机或中东的地缘政治紧张局势都可能对亚太区市场产生连锁反应。因此,分析亚太区市场期货表现时,必须考虑全球经济环境的整体影响。

为了更直观地展示这些分析方法的效果,以下是一个简单的表格,比较了不同分析方法的优缺点:

分析方法 优点 缺点 经济基本面分析 提供市场趋势的根本原因 数据滞后,可能与市场实际表现脱节 技术分析 能够识别市场趋势和买卖信号 无法解释趋势背后的根本原因 全球经济环境分析 考虑全球事件对市场的影响 需要广泛的知识和信息来源综上所述,分析亚太区市场期货表现需要综合运用经济基本面分析、技术分析以及全球经济环境分析。每种方法都有其独特的优势和局限性,投资者应根据自身的风险偏好和市场理解,灵活运用这些分析工具,以做出更为明智的投资决策。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论