价值投资策略在 ETF 中的应用与基本面分析的融合

在当今的投资领域,ETF(交易型开放式指数基金)因其多元化和低成本的特点,受到了众多投资者的青睐。而价值投资策略作为一种经典的投资理念,在 ETF 投资中同样具有重要的应用价值。要实现价值投资策略在 ETF 中的有效应用,关键在于结合基本面分析。

基本面分析是评估一家公司或一个经济实体财务状况、经营业绩、行业竞争力等方面的方法。在 ETF 投资中,基本面分析的要点包括以下几个方面:

首先是宏观经济环境的分析。这包括经济增长趋势、利率水平、通货膨胀率、货币政策等因素。例如,在经济增长强劲、利率稳定、通货膨胀温和的环境下,某些行业的 ETF 可能更具投资潜力。

其次是行业趋势的研究。不同行业在经济周期中的表现各异。通过分析行业的发展阶段、竞争格局、市场需求等,可以判断哪些行业的 ETF 有望获得更好的回报。如下表所示:

行业 发展阶段 竞争格局 投资潜力 新兴科技 高速成长 竞争激烈 高 传统制造业 成熟稳定 寡头垄断 中 能源 周期性波动 巨头主导 视宏观环境而定再者是成分股的基本面评估。对于 ETF 而言,需要关注其成分股的盈利能力、偿债能力、成长能力等指标。例如,盈利能力可以通过净利润率、净资产收益率等指标来衡量。

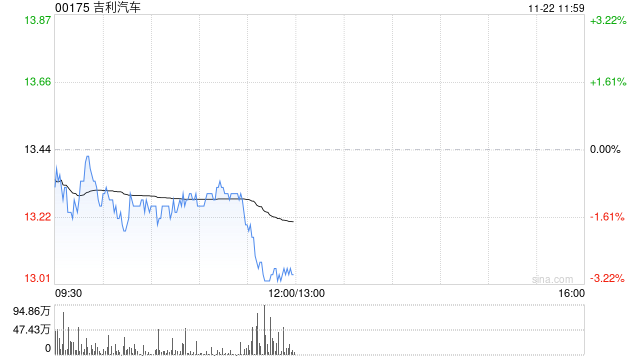

此外,估值水平也是基本面分析的重要一环。常见的估值指标如市盈率、市净率等,可以帮助判断 ETF 所跟踪的资产是否处于低估或高估状态。

最后,要关注 ETF 的管理费用和跟踪误差。较低的管理费用有助于提高投资回报,而较小的跟踪误差则表明 ETF 能够较好地复制所跟踪的指数。

总之,将价值投资策略应用于 ETF 投资,并结合深入的基本面分析,能够帮助投资者在复杂的市场环境中做出更明智的投资决策,实现资产的稳健增值。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论