铜作为一种重要的工业金属,其成品价值的市场表现一直是投资者关注的焦点。铜的广泛应用涵盖了电力、建筑、交通等多个领域,因此其价格波动不仅反映了供需关系,还受到全球经济状况、货币政策、地缘政治等多重因素的影响。

首先,铜成品的市场表现通常与全球经济增长密切相关。经济增长强劲时,工业生产活动增加,对铜的需求也随之上升,推动铜价上涨。反之,经济衰退或增长放缓会导致铜需求下降,价格承压。例如,2008年全球金融危机期间,铜价大幅下跌,反映了市场对经济前景的悲观预期。

其次,货币政策也是影响铜价的重要因素。当主要经济体实施宽松货币政策时,市场流动性增加,投资者更倾向于投资于大宗商品,包括铜。这种情况下,铜价往往会出现上涨。相反,紧缩货币政策可能导致资金回流,铜价下跌。

地缘政治风险同样不可忽视。例如,主要铜生产国的政治动荡或自然灾害可能导致供应中断,从而推高铜价。投资者在决策时需要密切关注这些风险因素,以便及时调整投资策略。

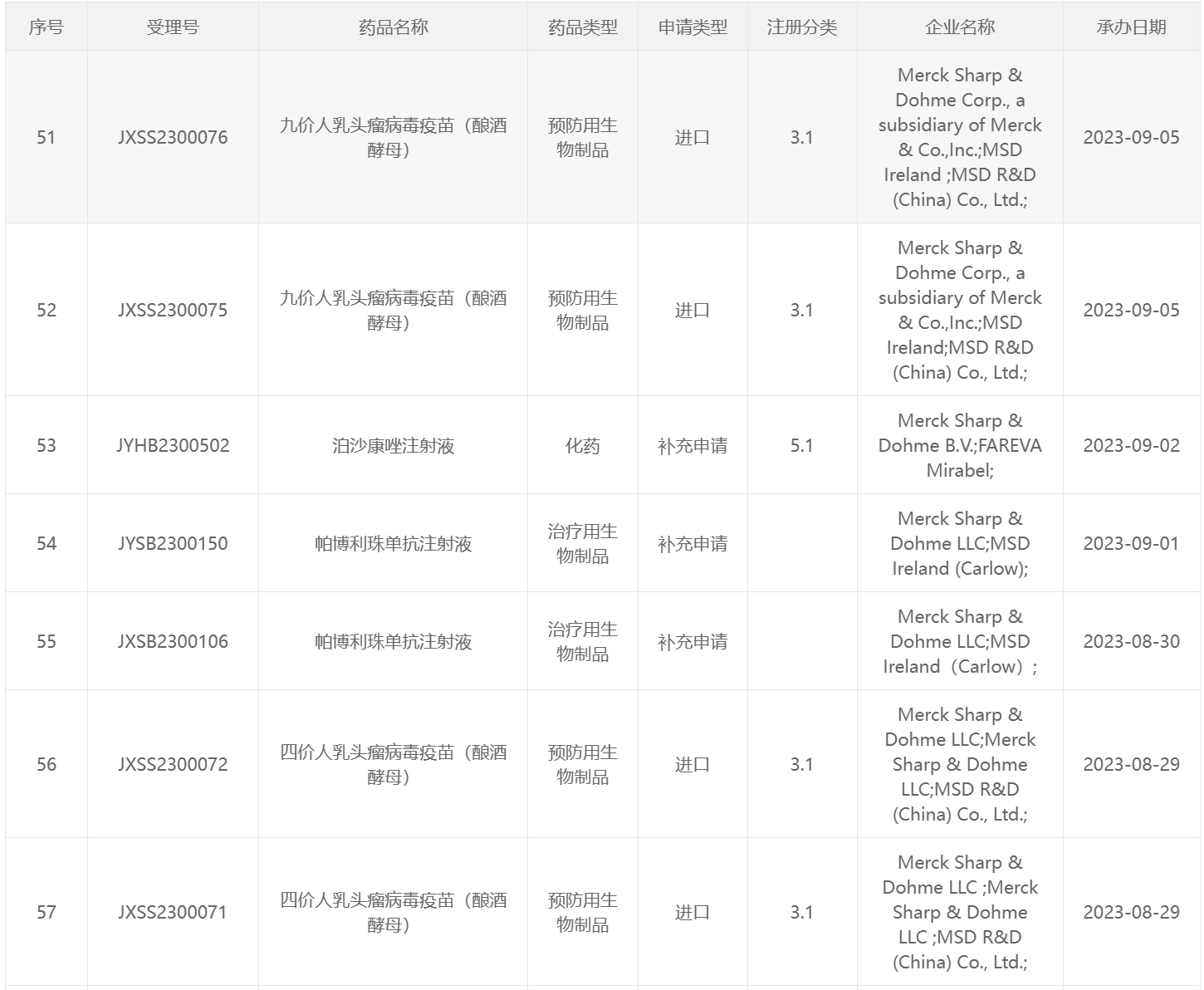

为了更直观地展示铜价的历史表现及其影响因素,以下表格列出了过去十年中铜价的几个关键节点及其背后的主要驱动因素:

年份 铜价表现 主要驱动因素 2011 大幅上涨 全球经济复苏,需求增加 2015 显著下跌 中国经济放缓,需求减弱 2020 先跌后涨 新冠疫情初期需求下降,后期经济复苏推动价格回升对于投资者而言,铜成品价值的市场表现直接影响其投资决策。首先,投资者可以通过分析铜价的长期趋势,判断当前市场处于周期中的哪个阶段,从而决定是买入、持有还是卖出。其次,投资者应关注铜价的短期波动,这些波动往往由突发事件或市场情绪驱动,提供了短期交易的机会。

此外,投资者还可以通过多元化投资策略来应对铜价波动。例如,通过投资于铜矿公司股票、铜期货合约或铜相关ETF(交易所交易基金),投资者可以在不同市场条件下分散风险,提高投资组合的稳定性。

总之,铜成品价值的市场表现是一个复杂且多变的过程,受到多种因素的综合影响。投资者在决策时应综合考虑全球经济、货币政策、地缘政治等多方面因素,并灵活运用各种投资工具,以实现最佳的投资回报。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论