专题:2024金融街论坛年会

10月19日,在2024金融街论坛年会“推动养老金融高质量发展:全球发展与中国机遇”平行论坛上,全国社会保障基金理事会副理事长武建力指出,养老金在合理运用下可以转化为耐心资本,与高风险高投入、高回报的高新技术产业、新质生产力发展高度契合,是促进经济结构转型、推动科技创新、培育发展新动能、提升全要素生产力的重要途径。

从未来发展看,应多措并举壮大各支柱养老金储备规模,提高养老金长期收益水平。武建力希望,能够进一步提高基本养老保险基金委托投资规模和比例,提升基本养老保险基金整体收益率。同时还要进一步优化各支柱养老金投资政策,放宽投资比例限制,让各类养老金在分散风险的基础上提高长期投资收益。

中国人寿保险(集团)公司党委书记蔡希良建议,探索养老金融加养老服务、养老金融加健康管理等模式,通过金融与产业的深度协同,来破解养老产业低盈利带来的发展难题。

养老金对权益市场参与度待提高

养老金作为典型的长期资金,其规模积累对于整个经济社会体系的健康可持续发展具有非常重要的意义。武建力指出,养老金在合理运用下可以转化为耐心资本,与高风险、高投入、高回报的高新技术产业、新质生产力发展高度契合,是促进经济结构转型、推动科技创新、培育发展新动能、提升全要素生产力的重要途径。

他提到,社保基金会与全球主要养老金管理机构的实践都表明充足的养老长期资金供给能够通过投资私募股权、基础设施建设的方式服务于实体经济发展和科技创新活动,同时能获取长期稳定且具有吸引力的回报,实现经济效益和社会效益的双丰收。

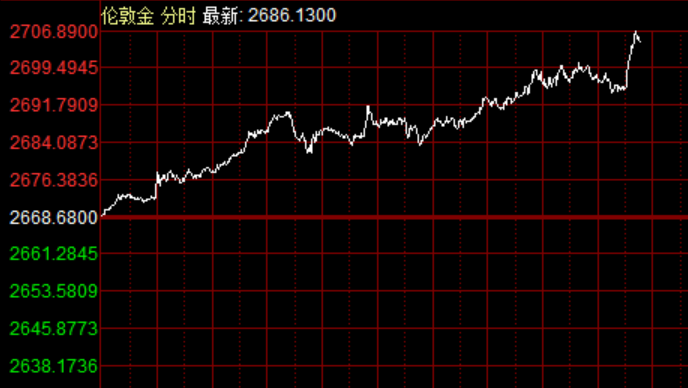

近日公布的2023年基本养老保险基金受托运营年度报告显示,地方养老基金2023年投资收益额395.89亿元,投资收益率2.42%。自2016年12月受托运营以来,地方养老基金累计投资收益额3,066.71亿元,年均投资收益率5.00%,超过年均保底收益率2.88%约2.12个百分点。

不过需要看到,“从当前现状看,我国养老财富储备情况,距离充分发挥支持经济高质量发展还有一定差距。”武建力指出,第一支柱储备积累规模与潜在支出需求还有差距,第二和第三支柱发展也有待完善。

此外,通过养老基金持有股权资产比例偏低也影响养老金的长期投资收益率和养老财富储备。武建力分析,目前我国养老基金、企业年金、职业年金对权益资产的投资比例仅为10%左右,远低于国际上约30%~50%的水平,反映出养老金对权益市场的参与度不足。长期来看,拉低了养老金的收益水平,不利于养老财富储备的积累,也难以让居民充分分享股市上涨的红利,从而削弱了股市上涨带来的财富效应。

进一步提高基本养老保险基金委托投资规模和比例

“从未来发展看,应多措并举壮大各支柱养老金储备规模,提高养老金长期收益水平。”武建力认为,推动养老金融高质量发展,需要监管机构和市场投资主体同向发力,从本金、收益、期限等固定的三要素着手,多管齐下,多措并举。

从本金角度,强化养老财富储备。武建力指出,充分发挥社保基金作为社会保障体系“压舱石”和资本市场“稳定器”的战略储备作用,统筹各项政策,加快培育壮大社保基金。稳定现有财政金融收入渠道,通过彩票公益金、罚没资金、划转国资等多渠道拓宽资金来源。

同时,大力发展第二、第三支柱养老金,优化参与制度,适度放宽企业参与门槛,进一步鼓励个人积极参与养老金计划,研究第二、第三支柱衔接机制,实现联动发展,提高第二、第三支柱养老金覆盖范围,完善各层次养老保险体系。

从收益角度,提高养老金的结余速度。武建力指出,2023年末,基本养老保险基金结余超过7.8万亿元,其中委托社保基金会管理的规模约1.8万亿元,其余将近6万亿元基金在地方,主要投资银行存款和国债等,年化收益率约2%,而社保基金会受托运营的基本养老保险基金年化收益率达到5%。这三个百分点的差距,对应尚未委托社保基金会管理的6万亿元基金,每年产生约1800万元收益差。

武建力表示,希望能够进一步提高基本养老保险基金委托投资规模和比例,提升基本养老保险基金整体收益率。并进一步优化各支柱养老金投资政策,放宽投资比例限制,让各类养老金在分散风险的基础上提高长期投资收益。

从期限角度,强化养老金风险承受能力。武建力分析,以养老金为代表的长期资金能够在长期取得较好投资收益,说明资金期限长、风险承受能力强,从而能够忽略市场短期波动影响,并且可以利用市场短期波动进行逆向操作来获取超额收益。

武建力建议,加快推动各类养老金管理机构建立长周期的考核机制,以3年至5年的维度进行绩效评估和考核激励,让长期资金理念能够真正落地。这样不仅可以使市场中的长期资金真正做到长期化,还可以引导更多长期资金进入市场。

金融与产业协同破解养老产业低盈利难题

养老金融是养老事业和养老产业提供金融支持,以及为老年生活提供养老金支付和风险保障服务的金融保险活动,主要解决养老金储备不足和养老风险保障不足等问题。

蔡希良认为,养老金融应具备长期积累、跨期支付、保值增值等重要特质和核心功能。这能够提升居民消费意愿,充分激发银发经济潜力。

蔡希良指出,针对养老资金储备问题可从两方面发力,一是优化政策设计以调动各方积极性,二是优化家庭资产结构。在家庭资产结构方面,他指出我国居民储蓄率仍较高,从一般储蓄向养老储备转变有较大空间,可引导居民树立大财富观念和养老储备意识。

持续丰富养老金融产品供给是满足养老需求的载体。蔡希良指出,目前保险、银行、基金等各类金融机构已参与到养老金融市场中,但产品差异化程度不足。蔡希良认为各类金融机构应发挥各自专长,创新产品服务,实现错位发展。

同时,要强化养老金融与养老产业高效互动。蔡希良表示,当前养老产业投资回收期长,运营效益不高,但这一产业具有良好的社会效益,与长期资金能够形成较好的互动效应。对此他建议,探索养老金融加养老服务、养老金融加健康管理等模式,通过金融与产业的深度协同,来破解养老产业低盈利带来的发展难题。

发表评论