来源:北京商报

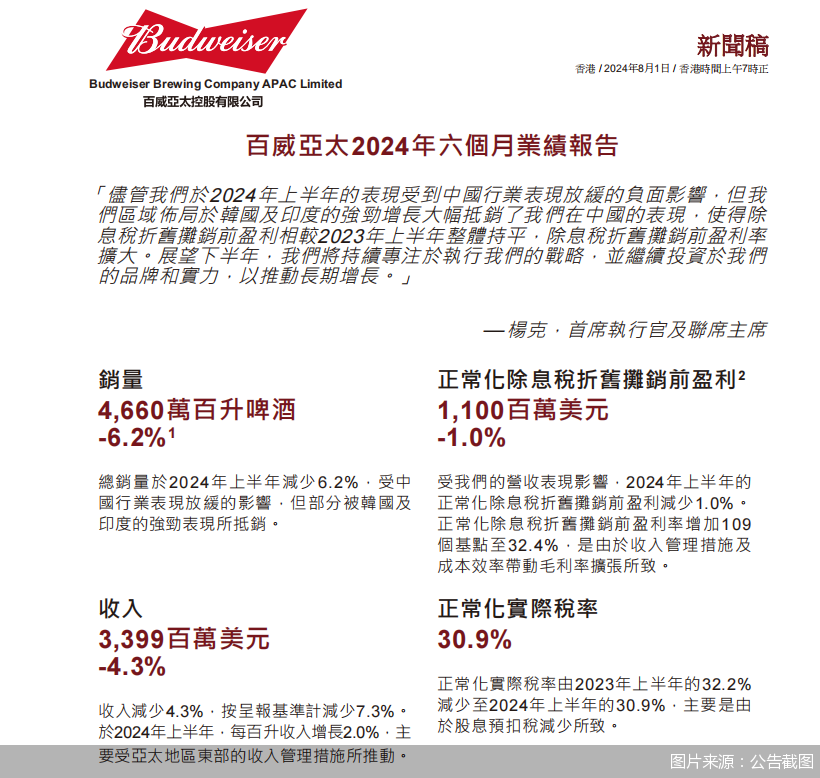

8月7日,北京商报记者走访三里屯部分夜场注意到,此前长期被百威占据的高端市场,目前已涌入其他品牌高端产品。雪花啤酒旗下勇闯天涯、重庆啤酒旗下1664等产品逐渐成为夜场年轻消费者“新宠”。百威亚太控股有限公司(以下简称“百威亚太”)发布的《未经审核中期业绩及2024年第二季度财务资料》(以下简称《2024年财务资料》)显示,百威亚太啤酒总销量同比下滑6.2%;收入同比减少4.3%。其中,中国市场销量下滑8.5%。百威亚太下滑的同时,国产却在铆足了劲发力。上半年,燕京啤酒预计业绩同比增长40%—55%,珠江啤酒预计业绩同比增长30%—45%。

业内人士表示,国产啤酒虽然高端化起步较晚,但转型成效显著。而百威亚太高端化较早,产品本身就以高端为主,这就使得百威亚太在对产品进行升级时难度较大。青岛啤酒、燕京啤酒、重庆啤酒等品牌高端化布局,抢占了百威亚太此前在国内高端市场的份额,百威亚太高端护城河被逐渐渗透。

业绩下滑

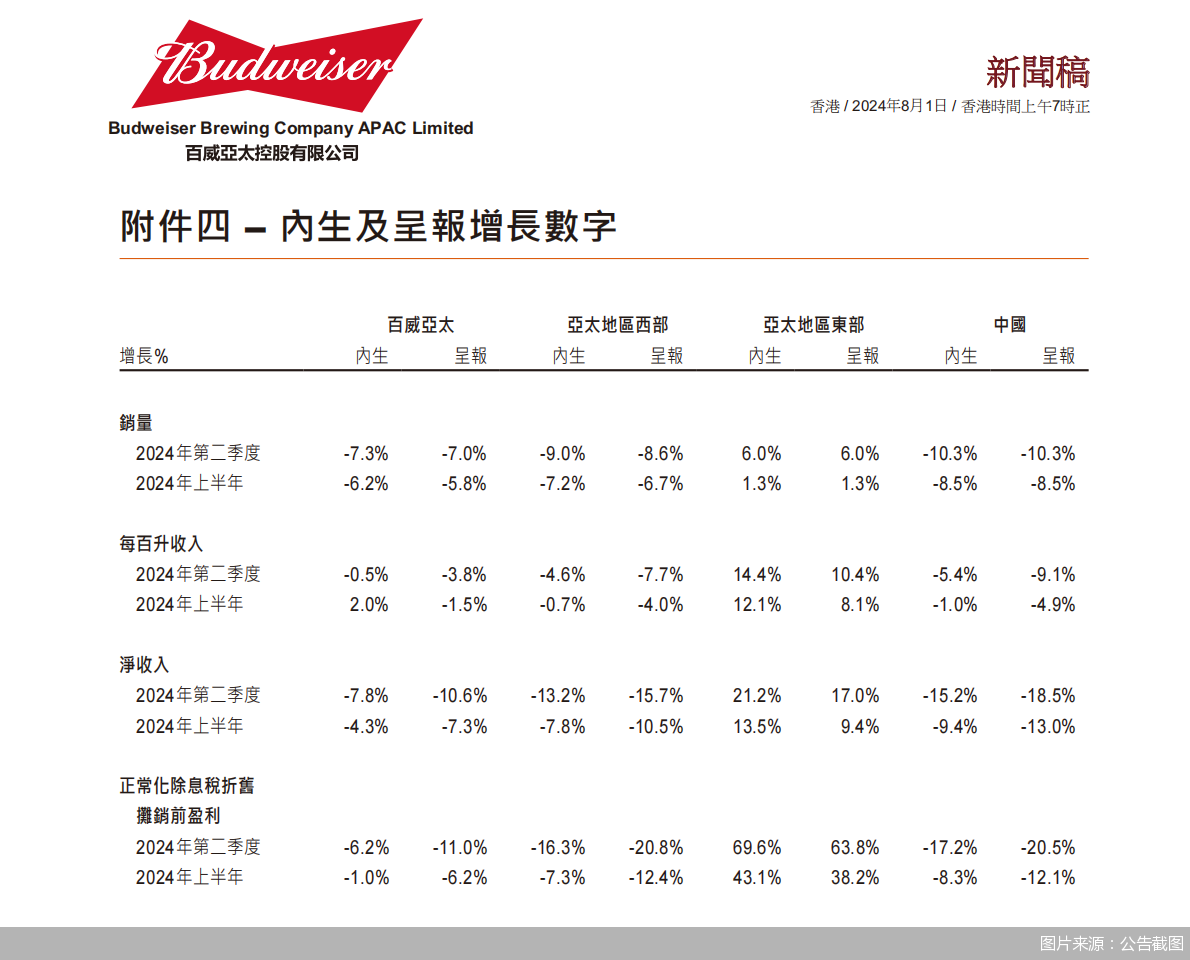

作为国内啤酒高端市场头部企业,百威亚太今年上半年在中国市场业绩出现下滑。百威亚太发布的《2024年财务资料》显示,今年上半年,百威亚太啤酒总销量46.57亿公升,同比下滑6.2%;实现收入33.99亿美元,同比下滑4.3%。中国地区2024年上半年销量同比下滑8.5%;每百升收入下滑4.9%;净收入下滑13.0%。其中,二季度销量同比下滑10.3%;每百升收入下滑9.1%;净收入下滑18.5%。

对于业绩下滑,百威亚太表示,受行业整体表现放缓、2023年二季度渠道重新开放的高基数以及公司业务范围的重要区域受到恶劣天气的影响,公司在中国市场销量下滑10.3%。

事实上,从2023年四季度起,百威亚太业绩就已显露疲态。北京商报记者了解到,由于行业受到消费者信心疲软影响,百威亚太2023年四季度中国市场销量下滑3.1%。进入今年一季度,百威亚太总销量为21.12亿公升,与去年同期相比下滑4.8%;总销量收入为16.43亿美元,同比下降了0.4%。

中国消费品营销专家肖竹青表示,百威亚太中国市场业绩下滑一方面是受到天气影响,导致啤酒消费场景消失;另一方面则是华润雪花、青岛啤酒、燕京啤酒、重庆啤酒等品牌的高端化布局,影响了百威等市场份额。

份额下降

作为高端啤酒龙头企业,百威亚太长期稳坐国内高端啤酒头把交椅。然而随着国内啤酒企业高端化布局,百威亚太在国内啤酒高端市场份额开始出现下滑。研究机构Euromonitor披露的数据显示,到2020年,百威亚太在中国高端啤酒市场的市占率从高点的50%下滑至42%。

随着啤酒企业相继布局高端市场,消费者选择也逐渐开始多元化。北京商报记者在走访时注意到,此前以百威产品为主的餐饮店内,涌入了燕京啤酒旗下狮王精酿、青岛啤酒旗下奥古特等高端产品。店员向记者表示,近年来精酿啤酒相对火热,不少消费者会选择狮王或者是京A等精酿啤酒,此外青岛啤酒、燕京U8、嘉士伯等产品也是不少消费者的首选。

事实上,近年来诸多啤酒企业纷纷将目光投向高端化。从2021年下半年开始,啤酒市场迎来“高价潮”。据北京商报记者不完全统计,青岛啤酒推出高端产品“百年之旅一世传奇”;珠江啤酒推出高端产品“南越虎尊”;华润啤酒推出超高端系列啤酒“醴”。

值得注意的是,国产啤酒高端化转型成效显著,在产品高端化和品牌影响力等方面,与百威亚太之间差距持续缩小。企业业绩预报显示,今年上半年,燕京啤酒预计实现净利润7.19亿—7.97亿元,同比增长40%—55%;珠江啤酒预计实现净利润4.76亿—5.31亿元,同比增长30%—45%。

中国食品产业分析师朱丹蓬表示,百威亚太在2019年后已经是步入逐年下滑节点,这背后是基于其他品牌高端化布局。国内啤酒市场高端化布局日趋成熟,打破了高端市场此前百威亚太一家独大局面。随着其他品牌高端产品布局日趋成熟,也将进一步蚕食百威高端市场份额。

打好组合拳

随着近年来啤酒市场发展,高端及超高端赛道已逐渐迈向量稳价增、降本增效的存量博弈时代,因此高端化以及超高端化逐渐成为酒企发力重点。

百威亚太首席执行官兼联席主席杨克表示,当家庭可支配收入提高到能够负担得起高档啤酒水平时,百威啤酒在中国的发展潜力会越来越大。与此同时,超高端啤酒产品组合也成为关键所在。就百威亚太经验而言,至少需要三到四个差异化品牌。因此在高端以及超高端市场中,百威亚太需要更多品牌支撑,打好产品组合拳。

事实上,对于百威亚太而言,夜场渠道一直是企业重点发力渠道之一,百威此前在中国夜场及餐饮渠道占比较高。但随着国产啤酒高端形象逐渐确立,“夜场渠道专家”百威啤酒也在夜场渠道中面临诸多挑战。北京商报记者走访三里屯部分夜场注意到,目前在售产品主要集中于百威旗下科罗娜、喜力啤酒等产品。但与此前有所不同的是,雪花啤酒旗下勇闯天涯、重庆啤酒旗下1664等产品也逐渐成为夜场年轻消费者“新宠”。

杨克向北京商报记者指出,十几年前,百威啤酒约80%销量来自夜场渠道,如今只有超三分之一收入来自该渠道。随着品牌成长,百威亚太需要建立更多分销渠道,因为消费者会在其他分销渠道购买在夜场渠道场景中所认识的品牌产品。

北京商报记者了解到,截至2023年底,百威经销城市数目由2022年的201个扩张至220个,而超高端产品组合的经销城市数目则相较于2021年增长12个,达63个。

肖竹青表示,目前中国啤酒行业高端化已经是大趋势。从中国啤酒市场来看,高端啤酒市场份额占比约20%,与欧美国家相比还有很大市场发展空间。高端化不仅仅是提升高档产品的销量、拓宽消费场景。同时,大众啤酒和主流产品的内部结构升级,也是高端化的重要组成部分。

北京商报记者 翟枫瑞

发表评论