文章来源:中国基金报

近段时间,伴随着跨境投资需求升温,原本的小众产品——互认基金也越来越受到投资者的关注,其中,以海外债券作为主要投资标的的债券型互认基金更是因销售火爆,频频“关门谢客”。

中国基金报记者发现,8月仅过去7个交易日,就有包括高腾亚洲收益、华夏精选固定收益配置、摩根亚洲总收益债券在内的三只互认基金公告暂停内地申购业务。而就在7月上旬,易方达(香港)精选债券基金也已经宣布暂停内地申购业务。

多位业内人士表示,近期临近美联储降息窗口,或将利好美债,这也在一定程度上提升了国内投资者对于这类产品的关注度。不过,不同于QDII基金,互认基金会设置不同币种、对冲及非对冲、累积和派息等不同份额,投资者需要考虑汇率走势、风险承受能力等因素,选择适合自己的份额。

多只债券型互认基金“关门谢客”

又一类小众产品近期悄然走俏,相继对外宣布“关门谢客”。

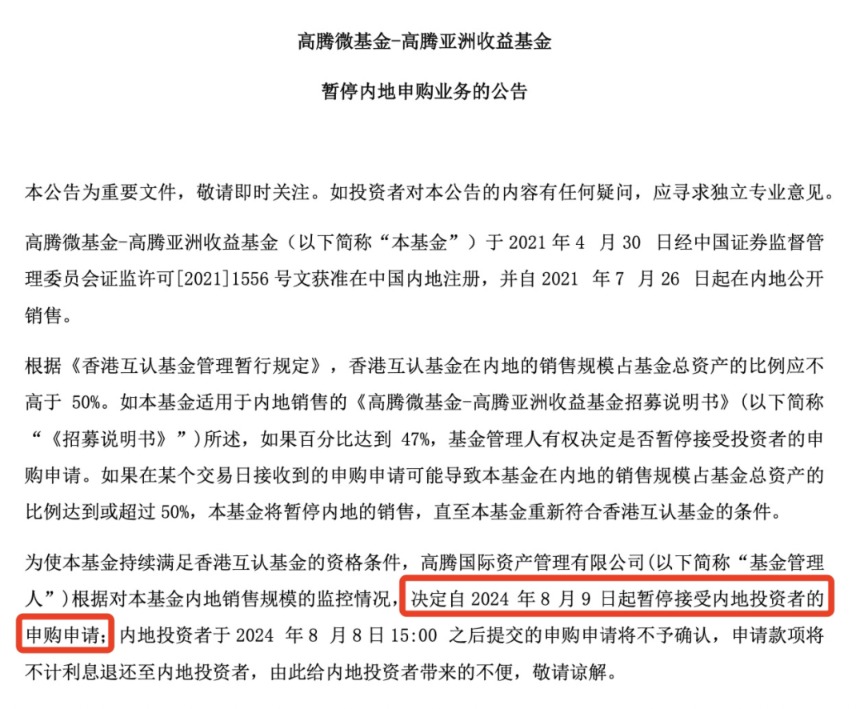

8月9日,高腾亚洲收益基金发布暂停内地申购业务的公告,公告中称,根据《香港互认基金管理暂行规定》,香港互认基金在内地的销售规模占基金总资产的比例应不高于50%。如果百分比达到47%,基金管理人有权决定是否暂停接受投资者的申购申请。如果在某个交易日接收到的申购申请可能导致本基金在内地的销售规模占基金总资产的比例达到或超过50%,本基金将暂停内地的销售,直至本基金重新符合香港互认基金的条件。

为使本基金持续满足香港互认基金的资格条件,高腾国际资产根据对本基金内地销售规模的监控情况,决定自8月9日起暂停接受内地投资者的申购申请。

据中国基金报记者统计,8月以来,除了高腾亚洲收益基金之外,华夏精选固定收益配置、摩根亚洲总收益债券两只基金也相继暂停内地申购业务。7月10日,易方达(香港)精选债券基金也对外公告,暂停接受内地投资者的申购申请。

“根据相关规定,香港互认基金在内地的销售规模占基金总资产的比例应不高于50%,近期因净申购金额较多,导致一些互认基金暂停内地申购。”一位基金公司人士表示,今年4月19日,证监会发布了5项资本市场对港合作措施。6月中旬,证监会就《香港互认基金管理规定(修订草案征求意见稿)》公开征求意见,其中提及“适度放宽互认基金客地销售比例限制,将互认基金客地销售比例限制由50%放宽至80%”。“大家都盼望这一政策早日落地。”上述基金公司人士称。

在汇丰晋信基金养老FOF投资总监基金经理何喆看来,近期债券型互认基金销售渐热,主要反应了中美利差较高的环境下,国内投资者对于海外相对高收益资产的配置需求。

“一方面国内债市收益率持续下降至历史较低位置,提升了投资者对于债券收益率持续性降低和债券市场波动的担忧。另一方面在美联储降息预期下,美债有望获得较好表现,这也提升了国内投资者对于债券型互认基金的兴趣和需求。”何喆进一步分析。

此外,QDII额度紧张之下,主投海外市场的互认基金也起到一定的替代作用。摩根资产管理(中国)国际业务部总监张昕就表示,过往,国内投资人配置海外市场的主要工具为QDII型产品,在近期额度较为紧张的情况下,债券型互认基金相较于其他策略的产品会更受到投资人的关注。

美债或具备一定的投资价值

在美联储降息预期升温之下,投资者瞄准美国债券类资产,不少业内人士认为,主要投资于美债的互认基金或有配置价值。

“当下主要投资于美债的互认基金有较高的配置价值,通过海外投研团队的主动管理以及在币种份额类型上提供了多样化,可较好的帮助投资人把握降息周期所带来的债券投资机会。”张昕表示。

张昕进一步表示,短期的市场利率走势变化较多,反映出投资人近期对内外部经济环境变化所做出的反应,对于将美债作为资产配置工具之一的投资人而言,可将关注力更多的放在对美国中长期经济走势以及货币政策变化路径的判断上。

而何喆细致分析认为,本次美联储降息预期升温,主要是由于上周五美国非农数据的意外走弱,一度引发了市场对于美国经济衰退的担忧。但从目前来看,市场大多数投资者依然认为美国经济的韧性足以支持本次软着陆,所以对上述事件的风险目前已基本消化。另外,此次事件还叠加了美日货币政策转向,日美Carry Trade(套利交易)体系的瓦解,导致短期内国际资本对美元类资产的获利了结,从而加速了本次事件对美债的影响。

“从后续的非制造业等数据看,断言美国经济衰退仍过早,因此,此前市场的波动属于短期反应,美债收益率或有较大概率重新向上修复。”何喆表示。

何喆还分析,绝大部分的美债互认基金本质上是属于一种中久期的信用类美元债基金,其收益主要来自于信用利差、美国基准利率、汇率三个部分。逻辑上讲,配置该类产品较好的情景是美国经济实现软着陆,利率温和下降。因此在这种情况下,经济保持较强的韧性,亚洲债的信用利差不至于走扩,汇率的波动也不会很大,在温和降息的预期下,也有望获取持续的票息和资本利得。但如果美国最终走入经济衰退,或者市场逐步相信经济衰退的逻辑,对于美元债产品而言,其性价比可能会有所降低。此外,投资美元债互认基金还需要注意汇率上的风险。

独特的“对冲份额”

布局海外资产的理财产品,不可避免会受汇率影响。而互认基金提供了更多样化的币种份额类型以及汇率对冲份额类型,值得投资者关注。

据易方达资产管理(香港)有限公司相关人士介绍,一些互认基金除了基础货币份额,也会同时设置人民币份额和人民币对冲份额。例如易方达(香港)精选债券基金基础货币为美元,三类份额可在内地销售,分别是M类(美元)份额、M类(人民币)份额、M类(对冲人民币)份额。

“对于人民币对冲份额,管理人会使用衍生品进行汇率风险对冲,力求避免以人民币计价的基金净值因汇率波动而大幅波动,但对冲也会产生一定成本,抵减部分基金收益。在汇率波动较为剧烈的环境下,对冲及非对冲份额会呈现不同的收益风险特征,投资者需要考虑汇率走势、收益目标以及风险承受能力等因素,选择适合自己的份额。”上述易方达资产管理(香港)有限公司相关人士表示,厌恶汇率风险的投资者可以选择对冲份额,但需要注意对冲份额并不保证100%规避掉汇率风险。

“对于持有人民币并且希望投资海外债资产的投资人而言,互认基金提供了人民币份额及人民币对冲份额两个不同的选择方案。互认基金的对冲份额由管理人在香港的专业团队通过离岸市场的衍生品工具针对短期汇率波动做出相应的对冲交易,但对冲份额无法保证完全对冲汇率波动风险。人民币份额因不做汇率对冲交易,在基金的净值变化上除了底层资产的表现之外,投资者还会观察到汇率波动所带来的影响。”张昕也表示。

谈及目前汇率趋势,何喆则表示,目前很难对于人民币汇率做出明确的判断,中美两国之间的汇率取决于中美经济的相对强弱,也受两国货币政策及未来关税征收情况等因素的影响。“从短期看,人民币非对冲份额或许仍是较好的选择,但如果未来美国经济真的陷入衰退,人民币兑美元出现较大幅度升值的话,人民币对冲份额的价值或将凸显。”

发表评论