转自:金十数据

鉴于过去一个月左右市场的剧烈波动,投资者或许在疑惑市场接下来将走向何方。7月底,标普500指数和纳斯达克指数跌至自2022年90多年以来的最低位,随后反弹。全球市场在8月初急剧下跌,但在上周反弹。

在这场波动中,“新兴市场教父”、美国传奇投资者麦朴思(Mark Mobius)表示,他一直在密切关注美国的一个指标:货币供应量的增长。他指出美国广义货币供应量(M2)在2022年4月达到顶峰,为21.722万亿美元,但到今年6月已降至21.025万亿美元。这意味着M2下降了大约3.21%。

麦朴思说:“这种下降在历史上具有重要意义,因为M2在过去的90多年里未曾出现过这样的下降。”

去年8月,高盛解释说,由于美国货币政策的变化、利率上升以及美联储缩减其8万亿美元的资产负债表,美国货币供应量出现了74年来的首次收缩。

麦朴思补充说:“主要的担忧是,如果自2022年4月以来M2已经下降,并且没有跟上经济增长的步伐,那么可用于推动当前经济扩张和华尔街牛市的可支配消费的资金可能会减少。”

在这种背景下,麦朴思表示现在是投资者储备现金的时候了,以便准备好再次入市,并研究具有特定属性的公司。他说:“寻找那些几乎没有债务、适度收益增长和资本回报率高的公司,并准备好重新进入市场。”

他还建议持有20%的现金配置,“(这一做法)在当前情况下是有道理的”。

尽管麦朴思仍然看好科技股的机会,他说这些股票最近“暴跌”,但那些被过度炒作的股票已经变得估值过高。他说:“资产负债表薄弱、收益增长低甚至无增长、负债高的公司将陷入困境。”

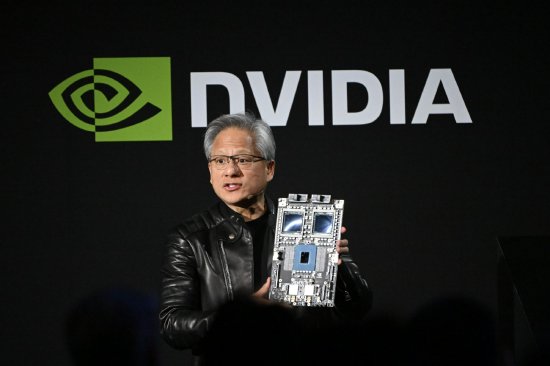

麦朴思表示半导体行业将面临“更为激烈的竞争环境”——尤其是像英伟达等公司所需的高端芯片领域。

半导体公司受益于去年年初开始的人工智能推动。他说:“台积电、联合微电子等公司仍将表现不错。它们将赚取更多的利润,但竞争将会非常激烈。”

他补充说:“对于这些公司的好消息是,全球需求总体在上升,并且随着人工智能需求的增加将持续上升。因此我认为整个行业将来都会发展得很好。”

发表评论