8月7日,人民银行公开市场业务操作室公告,目前银行体系流动性总量处于合理充裕水平,根据公开市场业务一级交易商的需求,当日逆回购操作量为零。

记者注意到,此前连续多个交易日,人民银行均开展逆回购操作,向市场投放资金。

连日操作7天期逆回购后,最新规模为零,人民银行依然发布公告,进一步传递出7天期逆回购操作作为货币政策重要指标的信号。

连续多个交易日操作后逆回购暂停

7月22日,央行宣布公开市场7天期逆回购操作利率由1.8%下调至1.7%。此后连续多个交易日,人民银行均开展逆回购操作。

从背景来看,此前临近月末,金融机构流动性需求明显增加。

记者注意到,近期,央行货币政策力度明显加大,充分满足金融机构的资金需求。在惯例每月15日开展一次MLF操作的基础上,7月25日又增强了一次MLF操作窗口,加之前期已宣布视情况开展临时正、逆回购操作,都表明央行保持流动性合理充裕,巩固经济回升向好的态度坚决。

而就在7月30日,中共中央政治局召开会议,分析研究当前经济形势,部署下半年经济工作。

会议指出,要综合运用多种货币政策工具,加大金融对实体经济的支持力度,促进社会综合融资成本稳中有降。

中国银行研究院研究员梁斯针对当日会议曾向记者表示,这意味着政策手段将兼具多元化和灵活性,根据经济运行情况综合使用存款准备金率、公开市场操作以及各类结构性工具,确保对实体经济支持力度不减,同时也将积极采取措施加大对科创、绿色、普惠等领域的支持力度,优化信贷结构、提升资金使用效率,有效支持重点领域和薄弱环节发展。

央行行长潘功胜此前在陆家嘴论坛上发言指出,未来可考虑明确以央行某个短期操作利率为主要政策利率,并表示其他期限货币政策工具的利率可淡化政策利率色彩,理顺由短及长的传导关系。

7月22日宣布公开市场7天期逆回购操作采用固定利率、数量招标,进一步强化了7天期逆回购利率作为政策利率的属性。与此同时,MLF利率的政策属性则在淡化。

连日操作7天期逆回购后,最新规模为零,人民银行依然发布公告,进一步传递出7天期逆回购操作作为货币政策重要指标的信号。

有助于清晰传递央行利率调控信号

东方金诚首席宏观分析师王青团队分析,月末银行考核时点过后,市场资金面转入充裕状态,是8月初央行逆回购操作规模回归地量,而且8月7日操作量为零的主要原因。

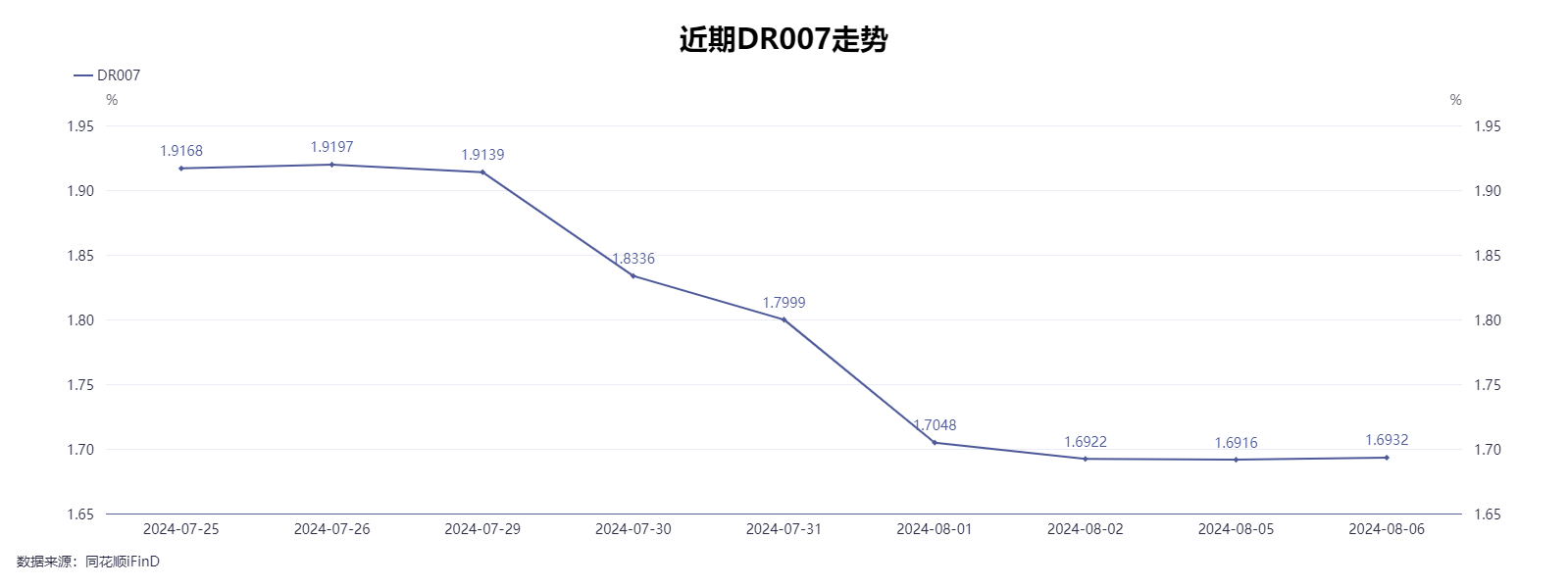

王青团队表示,可以看到,7月25日至31日,DR007均值达到1.8768%,明显高于1.70%的7天期逆回购利率,市场流动性收紧。为此,央行持续实施千亿规模的逆回购操作,向市场注入流动性,遏制资金利率上行势头;月末考核时点过后,8月1日至6日DR007均值降至1.6955%,其中6日为1.6932%,已略低于央行7天期逆回购利率水平。月初以来央行逆回购规模回归地量,并在今日降至零,在公开市场实施较大规模资金净回笼,旨在避免资金利率过度向下偏离短期政策利率,由此完成一个“削峰平谷”过程。

值得注意的是,7月22日开始,央行逆回购操作方式改为固定利率、数量招标。这一方面明确了7天期逆回购利率的主要政策利率地位,增强了其稳定性和权威性,同时数量招标也导致逆回购操作规模开始“有整有零”,不同于此前的以“十亿元”为单位,增加了资金面调控的精准性。

王青团队判断,伴随央行货币政策框架进一步由数量型调控转向价格型调控,即从原来更为重视信贷、社融、M2等金融总量指标,转为更加重视市场利率调控,作为央行7天期逆回购利率直接调控的短期市场基准利率,未来DR007的波动性会进一步下降。这有助于清晰传递央行利率调控信号,也有助于理顺市场利率由短及长的传导关系。这也意味着未来针对税期走款、政府债发行、银行考核、重要节假日等可能带来资金面波动的因素,央行都将通过逆回购等公开市场操作方式,实施更为有力的“削峰平谷”,确保DR007围绕7天期逆回购利率平稳运行。

就本周来看,王青团队分析,尽管政府债净缴款显著上升且主要集中在后半周,但在税期未至、财政支出下拨等背景下,下半周资金面仍将大概率处于较为宽松状态;资金面趋紧可能还要待下周税期(8月15日)到来之后,届时逆回购规模有可能适度加大。

发表评论